Phần lớn sự sụt giảm tài sản và vốn đến từ các ngân hàng nội. Vốn tự có giảm cũng đã kéo theo tỷ lệ an toàn vốn (CAR) tiếp tục xuống mức thấp, CAR tại khối NHTM Nhà nước chỉ còn 9,36% sát mức quy định 9% của NHNN.

Phần lớn sự sụt giảm tài sản và vốn đến từ các ngân hàng nội. Vốn tự có giảm cũng đã kéo theo tỷ lệ an toàn vốn (CAR) tiếp tục xuống mức thấp, CAR tại khối NHTM Nhà nước chỉ còn 9,36% sát mức quy định 9% của NHNN.

Dường như đang có làn sóng các ngân hàng đua nhau có được công ty tài chính rồi lại...bán cho nước ngoài.

Thanh khoản dồi dào là cụm từ được nhắc đến nhiều nhất khi nhận định về hoạt động của hệ thống ngân hàng (NH) trong thời gian gần đây. Tuy nhiên, điều đáng nói là vốn ngân hàng vẫn ế trong khi mục tiêu giảm lãi suất vẫn tận đẩu, tận đâu.

Điều này cho thấy, thanh khoản của hệ thống ngân hàng vẫn ở mức dồi dào. Song để duy trì việc giảm mặt bằng lãi suất, hệ thống ngân hàng cần phải chủ động tiết giảm chi phí hoạt động, đẩy mạnh xử lý nợ xấu để giảm trích lập dự phòng.

Theo BIDV, tổng dư nợ tín dụng hệ thống ngân hàng cung cấp cho nền kinh tế lên tới 4,66 triệu tỷ đồng, bằng 111% GDP. Trong khi đó, nhóm 4 ngân hàng Agribank, BIDV, VietinBank, Vietcombank chiếm tới 45% tổng tài sản, 50,2% tổng dư nợ tín dụng và 46,3% nguồn vốn huy động của toàn hệ thống.

Tuy có tốc độ tăng trưởng cao nhưng quy mô của hệ thống tổ chức tín dụng Việt Nam so với các nước trong khu vực vẫn còn tương đối nhỏ. Quan trọng hơn, tỷ lệ vốn sở hữu của Nhà nước trong hệ thống này vẫn đang ở mức cao.

Không phải công nghệ hay giải pháp, nhiều doanh nhân Việt thăng hoa chủ yếu nhờ vào nguồn vốn và ngược lại lao dốc cũng vì dòng tiền. Sự trục trặc của thị trường tài chính Việt Nam, từ kênh huy động vốn chứng khoán cho đến hệ thống ngân hàng và bảo hiểm, có thể là nguyên nhân dẫn đến tình trạng nói trên.

Muốn hệ thống ngân hàng hoạt động lành mạnh thì NHNN với tư cách là nhà tổ chức và quản lý thị trường phải đưa ra các luật lệ và giám sát chặt chẽ sự tuân thủ các luật lệ này để đảm bảo cuộc chơi diễn ra an toàn, lành mạnh theo đúng nghĩa ở tầm vĩ mô.

Nợ xấu của 3 ngân hàng được mua 0 đồng chiếm 30,8% nợ xấu của hệ thống ngân hàng, nếu tính theo giá trị tuyệt đối con số này ước khoảng 36 nghìn tỷ đồng.

Nguy cơ lớn nhất của hệ thống ngân hàng khi tiến hành tái cơ cấu đó là khủng hoảng thanh khoản và nợ xấu gia tăng. Nhưng trong 4 năm vừa qua, hệ thống ngân hàng đã dần đi vào ổn định…

Thống đốc Ngân hàng Trung ương Nhật Bản cho biết, việc cắt giảm lãi suất nhằm mục tiêu kích thích tiêu dùng, tăng đầu tư. Động thái này sẽ giúp hạ mặt bằng lãi suất cho vay nhưng sẽ không tác động tiêu cực tới hệ thống ngân hàng.

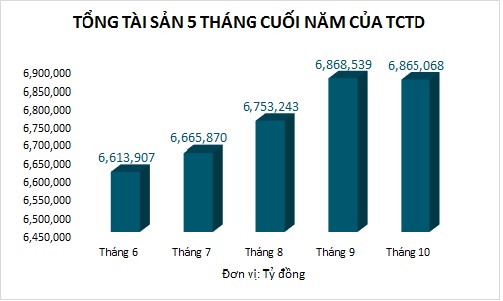

Tổng tài sản của toàn hệ thống tổ chức tín dụng trong tháng 10 đã giảm 3,4 nghìn tỷ đồng; trong đó, riêng khối ngân hàng TMCP giảm 14 nghìn tỷ.

“Dù hai năm gần đây chúng ta đẩy mạnh cải cách thể chế nhưng chúng ta mới mon men, mới gãi chứ chưa thật sự phẫu thuật nền kinh tế để tạo thay đổi tích cực”.

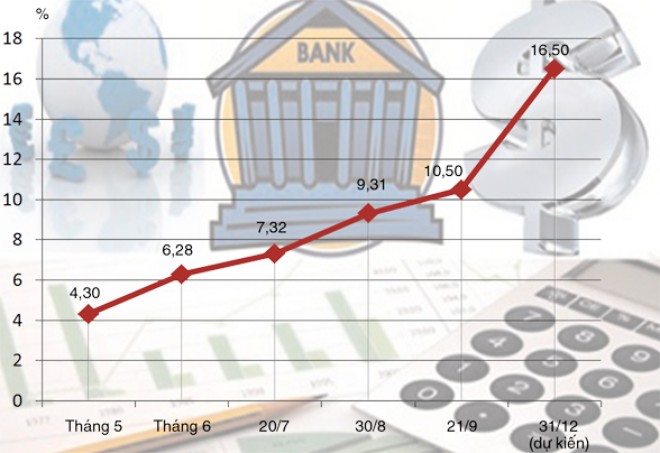

Do ảnh hưởng của khủng hoảng kinh tế thế giới cùng với những khó khăn nội tại của nền kinh tế trong nước giai đoạn từ năm 2008 đến 2012, diễn biến kinh tế vĩ mô nước ta đối mặt với nhiều khó khăn, thách thức lớn. Trước bối cảnh đó, ngành ngân hàng đã đề ra hàng loạt giải pháp, trong đó đặt ra 3 mục tiêu và đã nỗ lực thực hiện: Giảm lãi suất cho vay, chấn chỉnh thị trường vàng-ngoại tệ, xử lý nợ xấu…

Cùng với việc Ngân hàng Nhà nước phải bơm ròng vốn cho hệ thống tuần thứ hai liên tiếp thì trên thị trường liên ngân hàng, lãi suất có xu hướng tăng ngày càng mạnh, cho thấy thanh khoản hệ thống đã ít nhiều có sự căng thẳng cục bộ khi bước vào giai đoạn cuối năm.

Có rất nhiều câu hỏi nảy sinh về công cuộc tái cơ cấu hệ thống ngân hàng (NH) trong giai đoạn 2011-2015. Trả lời được các câu hỏi đó một cách công bằng chính là bắc một nhịp cầu để kết nối hệ thống NH hôm nay, tới diện mạo tương lai.

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành kinh tế

Chính khách - Yếu nhân

Quân sự - Chiến sự