Việc khống chế tỷ lệ nợ vay/vốn chủ sở hữu đối với các DN theo đề xuất của Bộ Tài chính, nếu được thực hiện có thể sẽ ảnh hưởng xấu tới hoạt động cho vay của hệ thống ngân hàng

Trả lời kiến nghị của cử tri Hà Giang về chính sách hỗ trợ việc tái cơ cấu khu vực tài chính, ngân hàng, Thống đốc Bình khẳng định: Các TCTD yếu kém đã được kiểm soát, mức độ an toàn hệ thống được cải thiện; tâm lý thị trường và công chúng được giữ ổn định.

Ngân hàng Nhà nước Việt Nam (NHNN) đã nhận được kiến nghị của cử tri tỉnh Hà Giang “đề nghị Chính phủ triển khai các nhóm chính sách hỗ trợ việc tái cơ cấu khu vực tài chính, ngân hàng”.

Trả lời kiến nghị của cử tri, Thống đốc NHNN Nguyễn Văn Bình cho biết: Đến nay, sau hơn 3 năm triển khai quyết liệt, đồng bộ và toàn diện trong toàn hệ thống, tái cơ cấu các tổ chức tín dụng (TCTD) theo Đề án 254, các TCTD yếu kém đã được kiểm soát; mức độ an toàn hệ thống các TCTD được cải thiện. Tâm lý thị trường và công chúng được giữ ổn định và phản ứng tích cực đối với các giải pháp cơ cấu lại các TCTD.

Theo khẳng định của người đứng đầu ngành ngân hàng, quá trình sáp nhập, hợp nhất, mua lại các TCTD diễn ra mạnh mẽ, an toàn và đạt được kết quả khả quan, góp phần giảm số lượng TCTD, tăng quy mô TCTD. Từ năm 2011 đến tháng 6/2015, hệ thống TCTD đã giảm 15 TCTD, chi nhánh ngân hàng nước ngoài. Đến nay, các TCTD tham gia sáp nhập, hợp nhất đều hoạt động an toàn, lành mạnh hơn, góp phần quan trọng tái cơ cấu hệ thống các TCTD và xử lý các TCTD yếu kém.

Cùng với đó, sở hữu chéo, đầu tư chéo trong lĩnh vực ngân hàng được xử lý từng bước thông qua nhiều giải pháp đồng bộ, đặc biệt là thông qua công tác thanh tra, giám sát; hợp nhất, sáp nhập ngân hàng và ban hành các quy định pháp lý mới.

Ngân hàng Nhà nước cho biết, tái cấu trúc nền kinh tế là một chủ trương lớn của Đảng và Nhà nước, trong đó, cơ cấu lại hệ thống các TCTD là một trong ba trụ cột cùng với tái cơ cấu đầu tư công, tái cấu trúc doanh nghiệp nhà nước góp phần chuyển đổi mô hình tăng trưởng, nâng cao chất lượng, hiệu quả và sức cạnh tranh của nền kinh tế.

Để triển khai Đề án 254 một cách hiệu quả, trong thời gian qua, thực hiện chỉ đạo của Chính phủ, NHNN và các Bộ, ngành, địa phương đã tích cực triển khai các nhóm chính sách hỗ trợ cho công cuộc tái cơ cấu, xử lý nợ xấu của hệ thống các tổ chức tín dụng (TCTD).

Trong đó, NHNN đã hoàn thiện một bước căn bản và triển khai đồng bộ khung pháp lý hỗ trợ cơ cấu lại hệ thống ngân hàng góp phần quan trọng nâng cao hiệu lực, hiệu quả quản lý nhà nước trong lĩnh vực tiền tệ, ngân hàng, tạo cơ sở pháp lý cho công tác cơ cấu lại, xử lý nợ xấu; đặc biệt là giúp huy động các nguồn lực trong xã hội, bao gồm cả nguồn lực nước ngoài tham gia.

NHNN cũng đã chủ động, tích cực phối hợp với các Bộ, ngành thực hiện các giải pháp nhằm tháo gỡ khó khăn đối với vấn đề liên quan đến: xử lý nợ xấu, tài sản bảo đảm, cơ cấu lại các TCTD là công ty con của các tập đoàn, tổng công ty, doanh nghiệp nhà nước; Hoạt động sản xuất kinh doanh và hoạt động của các thị trường (bất động sản, hàng hóa)...

NHNN đã phối hợp chặt chẽ với các Bộ, ngành, địa phương, các tập đoàn, tổng công ty nhà nước trong việc thoái vốn đầu tư ra khỏi lĩnh vực ngân hàng theo Quyết định số 51 của Thủ tướng Chính phủ.

Điều hành chủ động linh hoạt chính sách tiền tệ cũng như các chính sách vĩ mô khác phù hợp với diễn biến thị trường nhằm ổn định kinh tế vĩ mô, kiểm soát lạm phát, góp phần hỗ trợ cơ cấu lại TCTD và xử lý nợ xấu.

Các chủ trương, chính sách cấp phép của NHNN tiếp tục theo hướng chặt chẽ, thận trọng, gắn với yêu cầu, mục tiêu thực hiện cơ cấu lại hoạt động, mạng lưới và nâng cao năng lực quản trị, kiểm soát rủi ro của TCTD và xử lý nợ xấu, đồng thời hỗ trợ cho phát triển kinh tế - xã hội ở các địa phương nhiều khó khăn, vùng sâu, vùng xa và địa bàn nông thôn.

Triển khai đồng bộ các giải pháp cơ cấu lại toàn diện các TCTD, trong đó tập trung xử lý những TCTD yếu kém, khuyến khích, tạo điều kiện cho việc mua bán, sáp nhập, hợp nhất các TCTD.

"Những kết quả đạt được trong cơ cấu lại các TCTD đã góp phần quan trọng trong việc bảo đảm sự an toàn của hệ thống các TCTD, sự ổn định của hệ thống tài chính, kinh tế vĩ mô, hỗ trợ điều hành chính sách tiền tệ, ổn định thị trường tiền tệ và tạo nền tảng vững chắc hơn cho các TCTD phát triển lành mạnh, hiệu quả trong thời gian tới. Trong điều kiện còn không ít những khó khăn, kết quả đạt được nói trên cho thấy nỗ lực và quyết tâm của ngành Ngân hàng trong việc tái cấu trúc hệ thống ngân hàng; đồng thời đã chứng minh các giải pháp cơ cấu lại các TCTD đã được triển khai quyết liệt theo đúng mục tiêu, định hướng đề ra”, Thống đốc Bình nhấn mạnh.

Do đó, trong thời gian tới, NHNN tiếp tục phối hợp với các Bộ, ngành, địa phương triển khai đồng bộ, có hiệu quả các giải pháp nêu tại các Nghị quyết của Chính phủ, Đề án cơ cấu lại hệ thống các TCTD và Đề án xử lý nợ xấu của các TCTD đã được Thủ tướng Chính phủ phê duyệt đảm bảo hoàn thành về cơ bản các mục tiêu cơ cấu lại hệ thống các TCTD đã đặt ra vào cuối năm 2015.

1

1Việc khống chế tỷ lệ nợ vay/vốn chủ sở hữu đối với các DN theo đề xuất của Bộ Tài chính, nếu được thực hiện có thể sẽ ảnh hưởng xấu tới hoạt động cho vay của hệ thống ngân hàng

2

2Thực tế, kể từ đợt phá giá hôm 11/8, nhân dân tệ chỉ giảm 1,5% so với USD, thay vì 2,9% như các tính toán.

3

3Đại diện E&Y cho rằng Chính phủ nên lùi thời điểm áp dụng quy định này đến 1/1/2018 để doanh nghiệp có thời gian chuyển tiếp, tránh xáo trộn trong hoạt động sản xuất kinh doanh và phải xem xét tỷ lệ cụ thể, nhất là trong giai đoạn mới đầu tư với các dự án quy mô lớn để khuyến khích đầu tư.

4

4Để thực hiện việc vay vốn nước ngoài, doanh nghiệp đi vay phải đáp ứng các điều kiện chung và điều kiện bổ sung tương ứng với từng khoản vay cụ thể.

5

5Một số ngân hàng tăng thêm lãi suất huy động với mức từ 0,1 - 0,4%/năm, sau những biến động của tỷ giá USD/VND. Nhiều ý kiến lo ngại, mặt bằng lãi suất cho vay sẽ tăng theo vào cuối năm - dịp mà doanh nghiệp cần vốn nhất.

6

6Một điểm đáng chú ý tại Dự thảo Thông tư quy định cho vay bằng ngoại tệ mà NHNN đang lấy ý kiến là không giới hạn thời gian, thay vì “chốt chặn” 31/12/2015 như Thông tư 43. Theo đánh giá của TS. Võ Trí Thành, Phó viện trưởng CIEM, đây là quyết định phù hợp và đúng đắn.

7

7Không chỉ khiến nhiều gia đình do vay nặng lãi mà lâm vào cảnh bi đát vì mất nhà cửa, đối tượng TDĐ còn chiếm đoạt tài sản của người dân và tiền của ngân hàng. Liệu có giải quyết được thực trạng này?

8

8Mới đây, hàng loạt ngân hàng tăng lãi suất huy động với mức từ 0,1 - 0,3 %/năm, khiến nhiều người nghi ngại về khả năng lãi suất cho vay sẽ nóng theo.

9

9Tín dụng đen có đất sống thậm chí sống khoẻ là do luật chưa rõ ràng...

10

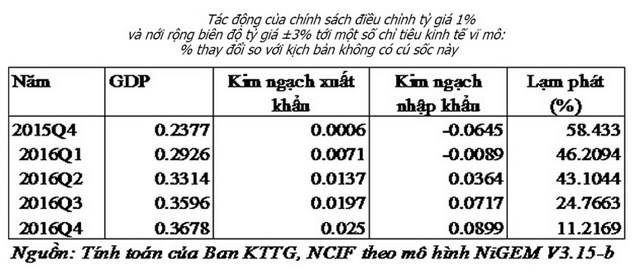

10Trung tâm Thông tin và Dự báo kinh tế xã hội quốc gia – NCIF (Bộ Kế hoạch và Đầu tư) vừa đưa ra kết quả tính toán việc nới rộng biên độ tỷ giá lên 3% kể từ quý III/2015 và điều chỉnh tăng tỷ giá VNĐ/USD thêm 1%.

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự