Mỹ sẽ làm gì nếu Trung Quốc trả đũa khi bị tăng thuế với 200 tỷ USD hàng nhập khẩu?; Đáp trả, Trung Quốc áp thuế với hơn 5.200 mặt hàng của Mỹ từ 24/9; Bộ Thương mại Trung Quốc sẽ đệ đơn kiện Mỹ lên WTO liên quan đến việc áp thuế

Dự kiến nhà máy sẽ hoàn thành và được đưa vào vận hành trước tháng 6/2019.

Dự án nhà máy điện mặt trời BCG Băng Dương được khởi công xây dựng tại xã Thạnh An, huyện Thạnh Hóa , tỉnh Long An vào cuối tuần qua. Dự án do Công ty Cổ phần Năng lượng BCG Băng Dương (BCG Băng Dương) – công ty thành viên trực thuộc Bamboo Capital Group (BCG) là chủ đầu tư với tổng mức đầu tư là 42 triệu USD.

Dự án được Bộ Công Thương phê duyệt với công suất 40.6 MW, xây dựng trên diện tích đất là 50.2 hecta. Dự kiến nhà máy sẽ hoàn thành và được đưa vào vận hành trước tháng 6/2019. Khi vận hành, nhà máy đặt mục tiêu đạt tổng sản lượng điện năng sản xuất trong năm tối đa khoảng 60 triệu kWh.

Ngoài ra, dự án còn bao gồm việc xây dựng trạm biến áp 110kV cho huyện Thạnh Hóa, hệ thống đường giao thông nội bộ, hệ thống trạm bơm cho các hồ chứa nước và đường dây truyền tải điện dài 9km.

Công ty Cổ phần Đầu tư Phát triển Công nghiệp và Vận tải (TRACODI) - công ty thành viên của BCG sẽ là tổng thầu thi công các hạng mục xây dựng hạ tầng của dự án, dự kiến tổng mức xây dựng hạ tầng là 5 triệu USD. Đơn vị tham gia thiết kế và giám sát là Syntegra Solar đến từ Đức, tấm pin được sử dụng trong dự án là pin đa tinh thể poly c-Si. Dự án được tài trợ vốn bởi Ngân hàng Tiên Phong.

Chủ đầu tư cho biết, Long An nằm trong khu vực nhiệt đới gần xích đạo với khí hậu và độ ẩm gió mùa đặc trưng, nắng nhiều và bức xạ kéo dài. Thời gian trung bình của ánh nắng mặt trời dao động từ 4,9 - 5,7kwh/m2/ngày, tương đương khoảng 2000-2600kwh/năm và số ngày nắng bình quân trong năm khoảng 300 ngày, là một trong những khu vực phù hợp nhất để có thể khai thác và phát triển nguồn năng lượng giàu tiềm năng này.

Ngoài dự án BCD Băng Dương, hiện BCG cũng đang đầu tư cho 2 dự án năng lượng mặt trời khác là dự án GAIA với công suất 100MW và dự án Sunflower với 50MW cũng tại Long An.(Bizlive)

-------------------

Các công ty lớn và nặng nợ của Trung Quốc đã bán hoặc rao bán hàng chục tỷ USD tài sản ở nước ngoài trong thời gian gần đây, và xu hướng này chưa có dấu hiệu sớm dừng lại - hãng tin Bloomberg cho hay.

Tuần trước, một công ty con của HNA Group trễ hạn thanh toán một khoản vay 44 triệu USD. Đây là một diễn biến cho thấy HNA, công ty từng dẫn đầu làn sóng thâu tóm ở nước ngoài của doanh nghiệp Trung Quốc, cần phải bán thêm tài sản để vượt qua thách thức về thanh khoản.

Vào hôm thứ Sáu, Dalian Wanda Group - tập đoàn của tỷ phú Wang Jianlin, người từng giàu nhất Trung Quốc - cắt giảm cổ phần đã thâu tóm trước đó trong chuỗi rạp chiếu phim của Mỹ AMC Entertainment.

Làn sóng mua lại ở nước ngoài đã khiến các doanh nghiệp Trung Quốc nợ chồng chất, và đặt hệ thống tài chính của nước này vào thế nguy hiểm. Từ năm ngoái, Bắc Kinh đã đẩy mạnh các nỗ lực giảm nợ trong nền kinh tế để giải quyết mối nguy này.

Chiến dịch đã buộc các công ty Trung Quốc phải bán bớt tài sản đã thâu tóm ở nước ngoài. Từ chỗ là những công ty mua nhiều tài sản nhất ở nước ngoài, các doanh nghiệp như HNA, Dalian Wanda hay Anbang đang trở thành những công ty đi đầu trong việc bán tài sản.

HNA hiện đang rao bán cổ phần trong ngân hàng Deutsche Bank, công ty cho thuê container Seaco, 8 tầng cao ốc văn phòng tại Hồng Kông, cũng như cổ phần trong nhiều công ty ở Trung Quốc đại lục - nguồn thạo tin cho hay. Ngoài ra, HNA cũng được cho là đang chào bán nhiều tỷ USD bất động sản ở Anh, London và Trung Quốc.

Theo ước tính của Bloomberg, HNA đã và đang có kế hoạch bán hơn 17 tỷ USD tài sản để trở về với "gốc gác" của mình là một hãng hàng không.

Vụ bán tài sản lớn nhất của HNA tính đến thời điểm này là bán lại cổ phần trong tập đoàn khách sạn Hilton với giá 8,5 tỷ USD.

Vào năm 2012, Dalian Wanda khiến cả thế giới xôn xao khi chi 2,6 tỷ USD để giành quyền kiểm soát AMC. Nhưng cách đây 3 ngày, Dalian Wanda đã bán lượng cổ phần trị giá 600 triệu USD trong công ty giải trí này cho công ty đầu tư cổ phần tư nhân Silver Lake.

Tuần trước, Anbang nhất trí bán lại công ty chứng khoán Century Securities với giá 3,56 tỷ Nhân dân tệ.

Đối với HNA, rắc rối lớn nhất là "núi" nợ khổng lồ. Tính đến cuối tháng 6, HNA nợ tổng cộng gần 542 tỷ Nhân dân tệ, một trong những mức nợ cao nhất đối với bất kỳ một công ty phi tài chính nào ở khu vực châu Á.

Ngoài thách thức về tài chính, HNA còn đối mặt với khó khăn sau cái chết bất ngờ do tai nạn hồi tháng 7 của ông Wang Jian, đồng Chủ tịch công ty. Ông Wang là người đã dẫn đầu chiến dịch thâu tóm những tài sản mà HNA giờ đây đang rao bán.(Vneconomy)

------------------------------

Thông tin từ Ngân hàng Nhà nước (NHNN) cho biết, tính đến cuối tháng 6/2018, tăng trưởng tín dụng đạt 7,88%. Tại cuộc họp báo Chính phủ thường kỳ vào cuối tháng 8/2018, Phó Thống đốc Ngân hàng Nhà nước (NHNN) Đào Minh Tú cập nhật, đến ngày 30/8, tăng trưởng tín dụng đạt 8,5%, tương ứng một nửa chỉ tiêu tăng trưởng tín dụng của năm nay là 17%.

Điều này đồng nghĩa với việc, còn một nửa chỉ tiêu tăng trưởng tín dụng năm 2018 sẽ được thực hiện trong 4 tháng còn lại của năm.

Trong khi đó, số liệu từ báo cáo tài chính quý II/2018 của các ngân hàng cho thấy, đa số các nhà băng đã dùng gần hết chỉ tiêu tăng trưởng trong hoạt động cho vay khách hàng.

Cụ thể, Vietcombank, MBBank, ACB, SCB, NCB, VietBank, VietABank, KienLongBank… là những ngân hàng có mức tăng trưởng cho vay khách hàng từ 10% trở lên và TPBank, HDBank, LienVietPostBank là ba ngân hàng dẫn đầu với tăng trưởng tín dụng tương ứng 16,3%; 15,2% và 13,8%.

Theo NHNN, tổng dư nợ cho vay khách hàng đến cuối tháng 6/2018 đạt 6,67 triệu tỷ đồng, tăng 8,5% so với năm 2017 và tăng 29% so với năm 2016.

“Các số liệu trên cho thấy, phần lớn các ngân hàng đã “tiêu” gần hết room tăng trưởng tín dụng được giao từ đầu năm, trong khi chỉ tiêu tăng trưởng tín dụng là 8,5% cho 4 tháng cuối năm để cán đích.

Nếu chỉ làm kỹ thuật số liệu để đạt chỉ tiêu sẽ không khó, nhưng để tăng trưởng tín dụng thực, nhiều khả năng hệ thống ngân hàng sẽ không đạt được mục tiêu đề ra”, tổng giám đốc một ngân hàng cổ phần nhận định.

Trong bối cảnh này, liệu NHNN có tính đến việc nới room tín dụng cho các ngân hàng thương mại trong những tháng cuối năm như mọi lần hay không?

Trả lời câu hỏi này, ông Nguyễn Quốc Hùng, Vụ trưởng Vụ Tín dụng các ngành kinh tế, NHNN cho biết, trong mục tiêu tăng trưởng tín dụng cả năm ở mức 17%, thực chất NHNN chưa hết room.

NHNN sẽ có những xem xét và điều chỉnh, tuy nhiên, việc điều chỉnh này sẽ phù hợp với thực tiễn và tối đa không quá 17%.

Van tín dụng sẽ được NHNN điều tiết linh hoạt để hướng dòng vốn từ các tổ chức tín dụng tập trung vào các lĩnh vực ưu tiên và sản xuất để phát huy hiệu quả cao nhất. Đối với các tổ chức tín dụng cho vay nhiều vào những lĩnh vực rủi ro, NHNN kiên quyết không nới room tín dụng.

Chia sẻ với PV, lãnh đạo một ngân hàng thương mại chia sẻ: “Ngân hàng tôi đã trình xin cơ quan quản lý nới room nhưng đến thời điểm này vẫn chưa được NHNN cấp thêm hạn mức tăng trưởng tín dụng.

Dự kiến, nếu được tăng room cũng phải sang quý IV/2018, nhưng khả năng là thấp. Bởi NHNN đã đưa ra thông điệp, chỉ có ngân hàng yếu kém được nới room tín dụng, còn các ngân hàng không yếu kém, cơ quan này sẽ xem xét từng trường hợp cụ thể”.

Như vậy, không ít nhà băng đang ở trong thế bí, khi dư địa đẩy mạnh cho vay đã gần cạn. Chẳng hạn, đối với LienVietPostBank - ngân hàng đứng thứ ba về tốc độ tăng trưởng tín dụng mạnh trong 6 tháng đầu năm 2018, Ngân hàng đã thông báo điều chỉnh kế hoạch kinh doanh năm 2018 và một trong những lý do là không được "nới room" tăng trưởng tín dụng.

Cụ thể, chỉ tiêu lợi nhuận trước thuế năm 2018 giảm từ 1.800 tỷ đồng xuống 1.200 tỷ đồng, tương đương mức giảm 30%. Tổng tài sản giảm từ 190.000 tỷ đồng xuống 180.000 tỷ đồng; huy động vốn thị trường 1 giảm từ 170.000 tỷ đồng xuống 160.000 tỷ đồng; dư nợ tín dụng thị trường 1 từ 123.500 tỷ đồng xuống 117.557 tỷ đồng.

“Tín dụng giảm thì tổng tài sản, huy động vốn cũng giảm theo tương ứng để đáp ứng đúng các yêu cầu của NHNN", ông Nguyễn Đình Thắng, Chủ tịch LienVietPostBank cho biết.

Đáng chú ý, ngày 2/8/2018, Thống đốc NHNN Lê Minh Hưng đã ban hành Chỉ thị số 04/CT-NHNN về việc tiếp tục triển khai hiệu quả các nhiệm vụ, giải pháp trọng tâm của ngành ngân hàng trong 6 tháng cuối năm 2018.

Đối với tăng trưởng tín dụng và chất lượng tín dụng của toàn hệ thống và từng tổ chức tín dụng, NHNN tiếp tục kiểm soát chặt chẽ theo đúng mục tiêu, định hướng đề ra.

Đáng lưu ý, NHNN không xem xét, điều chỉnh tăng chỉ tiêu tăng trưởng tín dụng (trừ trường hợp đặc biệt, như một số ngân hàng thương mại tham gia tái cơ cấu trong năm 2018 đối với các tổ chức tín dụng yếu kém).

“Nguồn vốn ngân hàng sẽ được tập trung vào các lĩnh vực sản xuất, kinh doanh, lĩnh vực ưu tiên. Các lĩnh vực tiềm ẩn nhiều rủi ro như bất động sản, chứng khoán, BOT và BT giao thông vẫn sẽ được kiểm soát chặt chẽ”, Chỉ thị nhấn mạnh.

Ông Hùng cho biết: “Dòng vốn tín dụng trong 6 tháng đầu năm đối với các lĩnh vực rủi ro đã được hạn chế tối đa. Đặc biệt, tất cả những tổ chức tín dụng đầu tư vào những lĩnh vực rủi ro đều được NHNN cảnh báo.

Nếu tổ chức tín dụng nào có tốc độ tăng trưởng bất thường, cần cảnh báo thì NHNN sẽ mời Chủ tịch HĐQT và Tổng giám đốc của ngân hàng đó lên làm việc, để từ đó có những điều chỉnh phù hợp.

Bên cạnh đó, để kiểm soát được dòng vốn tín dụng chảy vào các lĩnh vực rủi ro, NHNN cũng luôn có những đánh giá và phân tích thực trạng, sau đó báo cáo lên Chính phủ”.

Nhận định về tình hình tăng trưởng tín dụng hiện này, TS. Nguyễn Trí Hiếu, chuyên gia kinh tế cho rằng: “Trong nửa đầu năm 2018, tăng trưởng GDP tăng mạnh 7,08% so với 6 tháng cùng kỳ trong 10 năm qua, nhiều khả năng không cần tăng trưởng tín dụng cao để thúc đẩy GDP nên Chính phủ sẽ quay lại bài toán siết chặt nhằm ổn định kinh tế. Do vậy, tăng trưởng tín dụng của năm 2018 có thể không cần đạt mục tiêu 17% đặt ra từ đầu năm”. (ĐTCK)

1

1Mỹ sẽ làm gì nếu Trung Quốc trả đũa khi bị tăng thuế với 200 tỷ USD hàng nhập khẩu?; Đáp trả, Trung Quốc áp thuế với hơn 5.200 mặt hàng của Mỹ từ 24/9; Bộ Thương mại Trung Quốc sẽ đệ đơn kiện Mỹ lên WTO liên quan đến việc áp thuế

2

2Mỹ đẩy mạnh bán tôm hùm sang Việt Nam; Xuất khẩu cá cảnh 2018 sẽ đạt hơn 20 triệu USD; Ô tô con Trung Quốc tăng nhập vào Việt Nam

3

3Tổng thống Mỹ công bố áp thuế 10% lên 200 tỉ USD hàng hóa Trung Quốc; Ba nước sản xuất dầu lớn có thể bù cho sự sụt giảm nguồn cung từ Iran; Vinafood 2 ký hợp đồng bán gạo tỉ đô cho Philippines

4

4Sau thông báo của Tổng thống Mỹ Donald Trump áp mức thuế 10% đối với hàng hóa nhập khẩu trị giá 200 tỉ USD của Trung Quốc, Bắc Kinh cũng khẳng định sẽ có biện pháp đáp trả tương xứng.

5

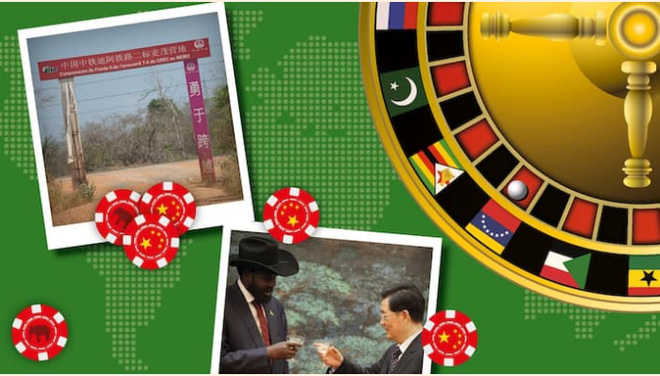

5Nhiều nước đang dè chừng các vụ thâu tóm của doanh nghiệp Trung Quốc; Nga có thể ngưng dùng đồng USD trong vòng 5 năm tới; Trung Quốc tiếp tục rót tiền cho Venezuela để đổi lấy dầu

6

6Tại sao GDP không thể đánh giá chính xác về nền kinh tế của nhiều quốc gia?; Tạp chí Time về tay tỷ phú công nghệ với giá 190 triệu USD; Trung Quốc quyết không đàm phán với Mỹ “khi bị dí súng vào đầu”

7

7Xuất khẩu của Hong Kong bị ảnh hưởng bởi căng thẳng thương mại Mỹ-Trung; Hoa Kỳ giảm mức thuế chống bán phá giá cho tôm Việt Nam; GM triệu hồi gần 1,2 triệu xe trên toàn thế giới

8

8Việt Nam có thể tốn kém hơn khi FED tăng lãi suất, chiến tranh thương mại; Việt Nam xuất siêu lớn, tỷ giá USD/VND hạ nhiệt nhanh; Đằng sau việc Trung Quốc "hào phóng" hỗ trợ châu Phi

9

9Casino đổ về miền Trung; Tham vọng thủy điện của Lào đe dọa các làng chài Mê Kông; Chiến lược ngành Ngân hàng: Những tín hiệu tích cực

10

10Doanh thu thương mại điện tử sẽ đạt 10 tỷ USD vào năm 2020; Ngành Thực phẩm đồ uống: "Thỏi nam châm" hút nhà đầu tư ngoại; Tỷ phú Thái vẫn thèm Vinamilk

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự