NĐT nước ngoài được miễn phải hợp pháp hóa lãnh sự, tài liệu bằng tiếng Anh không phải dịch sang tiếng Việt, rút ngắn thời gian cấp mã số giao dịch...

Rõ ràng, câu chuyện với nhóm cổ phiếu đầu cơ trong con sóng vừa qua có sự khác biệt lớn với quy luật thường thấy.

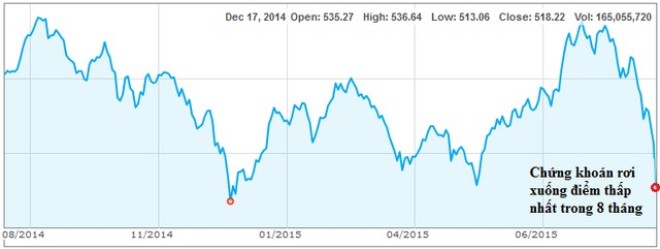

Chỉ số VN-Index đã tăng một mạch từ 513 điểm (điểm đáy tháng 5/2015) lên mốc cao nhất 641 điểm (tăng 24,9%). Ở giai đoạn cao trào nhất của thị trường, dòng tiền dường như tập trung khá mạnh vào nhóm blue-chips.

Điều này khiến nhiều NĐT dự đoán sự dịch chuyển của dòng tiền như thường lệ và đón lõng nhóm cổ phiếu đầu cơ, nhóm cổ phiếu có thị giá thấp. Thực tế đã không diễn ra như mong đợi, làm cho khá nhiều NĐT mất tiền.

Nhóm cổ phiếu đầu cơ không những không tăng mà còn suy giảm liên tục (ở các cổ phiếu FLC, KLF, HAI, FIT, TSC…), hay mức tăng quá thấp và biến động quá nhanh ở những cổ phiếu trước kia từng thuộc nhóm cơ bản như VCG, KLS, VND, BVS, SAM...

Rõ ràng, câu chuyện với nhóm cổ phiếu đầu cơ trong con sóng vừa qua có sự khác biệt lớn với quy luật thường thấy. Bởi thông thường, vào đầu sóng, nhóm đầu cơ thị giá thấp sẽ khuấy đảo thị trường, sau đó nhóm blue-chips sẽ gia nhập đảm bảo tính bền vững của thị trường. Khi sự duy trì này đủ tích cực và cả hai nhóm cùng thăng hoa là giai đoạn mà thị trường đạt đỉnh.

Những điều này đều có nguyên cớ.

Thứ nhất, hoạt động kinh doanh của DN nhóm đầu cơ không khởi sắc. Bất cứ cổ phiếu nào muốn tăng giá đều cần có điều kiện này hoặc những thông tin mang tính đột phá về hoạt động của DN. Cho dù số liệu về kết quả kinh doanh quý II/2015 chưa đầy đủ, nhưng dường như những con số mà các DN thuộc nhóm đầu cơ công bố không tích cực. Chẳng hạn, CTCP Đầu tư Phát triển SACOM (SAM) lỗ 6,7 tỷ đồng trong quý I. 6 tháng đầu năm 2015, Công ty mới lãi 19,1 tỷ đồng, trên vốn điều lệ 1.386 tỷ đồng. Đây là một con số quá khiêm tốn và càng khiêm tốn nếu so sánh với con số lợi nhuận hàng ngàn tỷ đồng của các cổ phiếu blue-chip như VCB, BID, MBB, HSG, HPG, BMP...

Thứ hai, tỷ lệ cho vay margin với các cổ phiếu đầu cơ thời gian qua không cao. Đây cũng là một nguyên nhân không kém phần quan trọng, bởi dòng tiền margin vốn được xem là động lực đẩy giá cổ phiếu đầu cơ. Rất nhiều cổ phiếu nhóm đầu cơ đã bị giảm tỷ lệ đòn bẩy xuống mức thấp hơn so với mọi năm. Những rủi ro bất ngờ xảy ra với cổ phiếu KSS, hay HHS, JVC vừa qua khiến nhiều CTCK không dám mạo hiểm cho vay cao với nhóm đầu cơ.

Thứ ba, nhiều công ty nhóm này đã phát hành một lượng lớn cổ phiếu ra công chúng. Chỉ tính riêng nhóm FLC, KLF và FIT thì số lượng tăng thêm từ tất cả các kênh như riêng lẻ, trái phiếu chuyển đổi lên đến cả chục ngàn tỷ đồng. Ngoài việc kết quả kinh doanh bị pha loãng thì việc phát hành với lượng lớn cổ phiếu khiến lượng cung trên thị trường dồi dào. Cộng với việc tỷ lệ đòn bẩy tài chính nhóm này hạ xuống cũng khiến cho ít NĐT dám mạo hiểm để duy trì lực cầu đủ lớn để giúp cổ phiếu tăng giá.

Có lẽ NĐT đã quá “dị ứng” với việc tăng vốn của các doanh nghiệp hiện nay. Chúng ta từng chứng kiến cổ phiếu HHS sụt giảm 50% giá trị sau thông tin về tăng vốn. Hay cổ phiếu SHN, sau thông tin phát hành cấn trừ công nợ và phát hành riêng lẻ cũng bắt đầu lao dốc. NĐT dường như không còn mặn mà với “game phát hành” mà nhiều cổ phiếu thành công trong năm 2014 vừa qua.

Trong khi đó, dòng tiền chung vào TTCK, kể từ khi Thông tư 36/2014 của Ngân hàng Nhà nước có hiệu lực, đã bị thu hẹp một cách đáng kể. Đây là yếu tố có tính tác động rất mạnh, bởi không chỉ khiến dòng tiền ít hơn mà nó cũng định hướng những dòng tiền lớn sang một hình thái khác. Đặc biệt, sau câu chuyện suy giảm mạnh của TTCK Trung Quốc vừa qua, không dễ gì các nhà quản lý lại nới lỏng dòng tiền từ ngân hàng sang chứng khoán.

1

1NĐT nước ngoài được miễn phải hợp pháp hóa lãnh sự, tài liệu bằng tiếng Anh không phải dịch sang tiếng Việt, rút ngắn thời gian cấp mã số giao dịch...

2

2Điều gì đã dẫn tới sự hoảng loạn toàn cầu này, và các nhà đầu tư nên lo lắng tới mức độ nào?...

3

3Shanghai Composite Index chốt phiên hôm nay mất 1,27%, bất chấp động thái hạ lãi suất để kích thích kinh tế của Trung Quốc hôm qua.

4

4Theo tiến sĩ Quách Mạnh Hào, giảng viên môn tài chính Đại học Lincoln (Anh), nhà đầu tư toàn cầu đang nhìn nhau để hành động bởi lo ngại về bong bóng kinh tế Trung Quốc.

5

5Đối với những sự việc ta không hiểu, không chắc chắn, cách an toàn nhất đó là chạy theo đám đông. Bởi trong đa số trường hợp, số đông thường luôn đúng.

6

6Thị trường chứng khoán Trung Quốc trượt dốc khiến các nhà đầu tư địa phương không ngừng than vãn, nhiều người còn đăng chia sẻ hài hước lên mạng xã hội để tự an ủi.

7

7Theo Goldman Sachs, thị trường tài chính và hàng hóa thế giới có thể gặp khó khăn nhưng nguy cơ suy thoái là không cao. Đặc biệt, ngân hàng này vẫn có đánh giá tích cực đối với thị trường chứng khoán các nước phát triển trong 6-12 tháng tới.

8

8Trong thời hạn mười (10) ngày làm việc kể từ khi nhận được hồ sơ báo cáo đầy đủ, hợp lệ theo quy định tại khoản 1 Điều này, Ủy ban Chứng khoán Nhà nước xác nhận bằng văn bản về việc nhận đầy đủ hồ sơ báo cáo của công ty.

9

9Phiên giao dịch hôm qua được giới phân tích so sánh với "Ngày thứ Hai đen tối" năm 1987, khi Dow Jones mất tới hơn 22%.

10

10Chỉ số Shanghai Composite hạ 5,4%, xuống 3.037,13 điểm sau khi mở cửa sáng nay. Ngược lại, các thị trường khác tại châu Á lại có dấu hiệu phục hồi.

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự