Tính từ đầu năm tổng dòng vốn vào các quỹ đầu tư cổ phiếu ở tất cả các thị trường mới nổi là +11 tỷ USD (cùng kỳ bị rút -3 tỷ USD). Đây là một tín hiệu tích cực, đặc biệt là trong bối cảnh lãi suất tăng làm tăng chi phí vốn và cơ hội đầu tư tại các thị trường phát triển đang rất dồi dào.

Bộ phận SSI Retail Research của Công ty chứng khoán Sài Gòn (SSI) vừa công bố báo cáo nhận định về dòng lưu chuyển vốn toàn cầu trong tuần từ 27 đến 31/3/2017.

Lệch pha giữa Mỹ và phần còn lại của thế giới phát triển

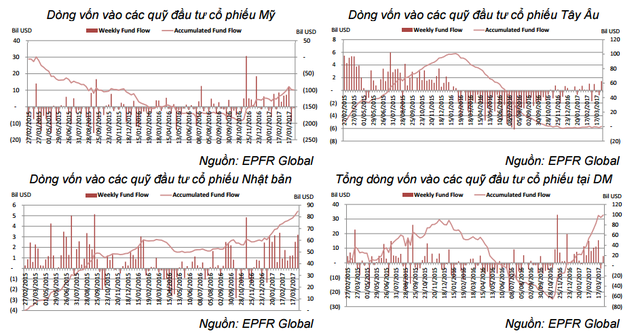

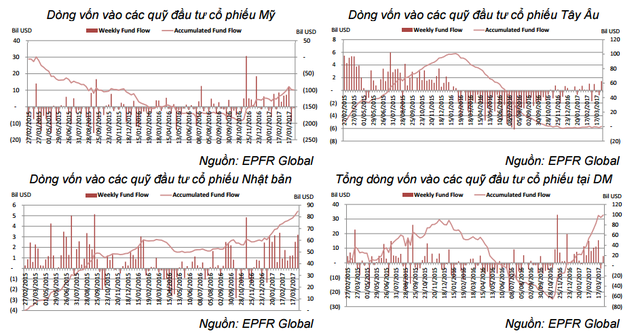

Một tín hiệu rất lạ của dòng vốn trong 2 tuần qua đó là bất ngờ xuất hiện tình trạng outflow - dòng vốn bị rút ròng ra khỏi Mỹ sau chuỗi 5 tuần inflow. Điều đáng nói là không có thay đổi bất thường nào trong bức tranh vĩ mô ở Mỹ hay các thị trường phát triển nói chung. Thất bại của Donald Trump với dự luật y tế mới hay việc thủ tướng Anh Theresa May khởi động quá trình rời EU không làm thị trường tài chính suy chuyển. Ngược lại, các mảng màu tích cực vẫn chiếm chủ đạo. Chỉ số niềm tin người tiêu dùng tại Mỹ tăng lên mức cao nhất 17 năm còn dự báo tăng trưởng lợi nhuận quý 1 của các công ty trong S&P 500 lên mức cao nhất 5 năm.

Không giống Mỹ, thị trường Tây Âu và Nhật Bản có dòng vốn chảy vào rất tốt. Dòng vốn vào các quỹ cổ phiếu Tây Âu tăng lên mức cao nhất 64 tuần với +1,4 tỷ USD. Thị trường Tây Âu vốn là thị trường hút vốn mạnh trước năm 2016. Khủng hoảng di cư nổ ra vào đầu năm 2016 đã gây ra sự chia rẽ sâu sắc giữa các nước thành viên, đe dọa sự tồn tại và ổn định của cả khối khiến giới đầu tư lo sợ và rút vốn liên tục khỏi khu vực này. Kể từ cuối năm 2016, mặc cho Brexit và khủng hoảng hệ thống ngân hàng Italia còn hiện hữu, các chỉ báo vĩ mô tích cực của Eurozone đã thuyết phục được giới đầu tư quay trở lại.

Với Nhật Bản, câu chuyện dòng vốn có mối liên hệ rất chặt chẽ với đồng Yên. Kể từ cuối năm 2016, khi đồng Yên mất giá, dòng vốn chảy vào Nhật tăng lên rõ rệt. Tuần qua dòng vốn vào các quỹ đầu tư cổ phiếu của Nhật là +3,2 tỷ USD, cao nhất 7 tuần và Nhật đã có dòng vốn chảy vào dương 12 tuần liền với tổng +24 tỷ USD. Các chỉ số vĩ mô của Nhật ngược lại không thể tạo ra sự hào hứng cho các chỉ số chứng khoán. Chỉ số bán lẻ tháng 2 chỉ tăng 0,1% so với cùng kỳ năm ngoái, thấp hơn dự báo còn mức tăng lương trong mùa xuân 2017 hiện là mức thấp nhất trong 4 năm. Chỉ số chứng khoán Nikkei 225 đã giảm 0,6% kể từ đầu năm đến nay.

Dòng vốn vào các thị trường phát triển vẫn rất ổn định, khi câu chuyện của Mỹ nguội lại thì Tây Âu và Nhật Bản lại nổi lên thành nơi hút vốn. Việc FED nâng lãi suất chỉ là một lý do, đằng sau của việc nâng lãi suất là tăng trưởng kinh tế ổn định tạo nền tảng tốt cho tăng trưởng lợi nhuận của các doanh nghiệp niêm yết.

Donald Trump dù thất bại với dự luật y tế nhưng giới đầu tư đang trông chờ rất nhiều vào dự luật tài khóa mới, trong đó có việc cắt giảm thuế đánh vào cá nhân và doanh nghiệp. Dòng vốn chảy vào Mỹ có thể chững lại nhưng sự hấp dẫn của thị trường chứng khoán Mỹ hay các thị trường phát triển khác vẫn còn nguyên. Tinh kể từ đầu năm đến nay, tổng vốn vào các quỹ đầu tư cổ phiếu của các thị trường phát triển là +85,6 tỷ USD (cùng kỳ bị rút -47 tỷ USD) trong đó riêng thị trường Mỹ là +25 tỷ USD (cùng kỳ bị rút -49 tỷ USD). Trong những tuần tới dòng vốn rất có thể sẽ quay trở lại Mỹ.

Chất lạ của thị trường mới nổi

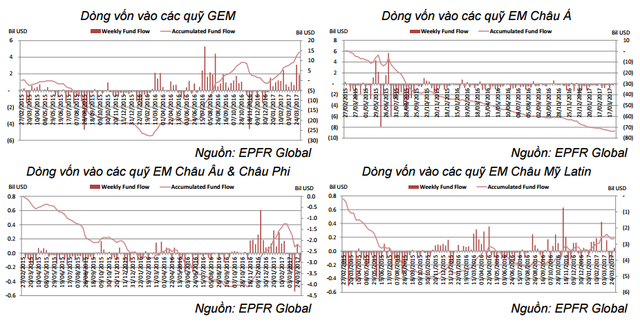

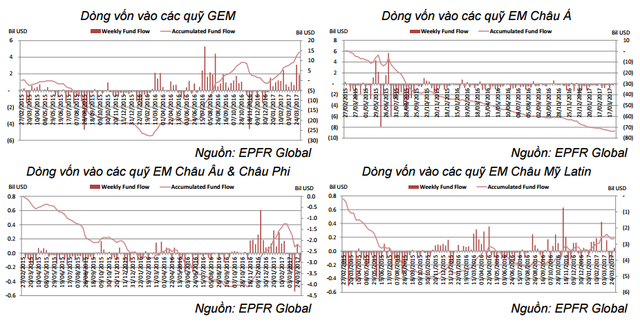

Tính từ đầu năm tổng dòng vốn vào các quỹ đầu tư cổ phiếu ở tất cả các thị trường mới nổi (EM) là +11 tỷ USD (cùng kỳ bị rút -3 tỷ USD). Đây là một tín hiệu tích cực cho EM, đặc biệt là trong bối cảnh lãi suất tăng làm tăng chi phí vốn và cơ hội đầu tư tại các thị trường phát triển đang rất dồi dào. Tuy vậy có một điểm khác biệt của dòng vốn vào EM trong năm nay đó là sự tập trung vào các quỹ chuyên đầu tư vào thị trường mới nổi (GEM) trong khi đa phần các quỹ khu vực và quốc gia bị rút vốn hoặc có inflow không ổn định.

Các quỹ GEM được ưa chuộng bắt đầu từ đầu năm 2016 khi rủi ro tăng trưởng kinh tế toàn cầu khiến giới đầu tư đánh cược vào khả năng FED sẽ trì hoãn nâng lãi suất. Các quỹ GEM đầu tư ở EM giúp các nhà đầu tư có được mức sinh lời kỳ vọng cao hơn, trong khi đó các tài sản thuộc GEM là những tài sản thanh khoản và được đa dạng hóa ở mức cao (danh mục trên toàn cầu) nên mức độ rủi ro thấp hơn so với các quỹ khu vực và quốc gia. Đây có thể coi là một lựa chọn đúng để tối đa lợi nhuận trong một khoảng thời gian ngắn giữa các lần nâng lãi suất.

Khi FED chuẩn bị nâng lãi suất vào tháng 12/2016, dòng tiền bị rút khỏi GEM cũng như hầu hết các quỹ đầu tư ở EM khác. Khi đó tưởng chừng dòng vốn đổ vào GEM sẽ chấm dứt nhưng thực tế lại trái lại. Kể từ đầu năm 2017, dòng vốn đã quay trở lại GEM không ngừng nghỉ. Đã có 12 tuần hút ròng liên tục với +15,6 tỷ USD ngay cả khi FED nâng lãi suất vào tháng 3. Không những vậy, sau khi FED nâng lãi suất, dòng vốn vào GEM còn tăng mạnh lên mức cao nhất 31 tuần.

Chất lạ của EM chính là ở đây. Một lượng tiền mới thường xuất hiện vào đầu năm và các quỹ có nhiệm vụ phải giải ngân số tiền này. Không thể bỏ hết vốn vào các thị trường phát triển, một lượng vốn phải đầu tư ở EM và GEM tiếp tục được lựa chọn.

Bên cạnh câu chuyện đa dạng danh mục của GEM, một vài câu chuyện cụ thể ở từng quốc gia cũng là chủ đề để thu hút dòng tiền. Rõ nhất là Nga sau bầu cử tổng thống Mỹ và Brazil sau khi tổng thống theo đảng thân xã hội bị phế truất. So với câu chuyện của Nga, câu chuyện của Brazil tạo thành một trào lưu và dòng vốn vào Brazil có tính ổn định hơn. Kể từ đầu năm Brazil hút ròng +1.2 tỷ USD với 11/13 tuần hút ròng. Nga từ đầu năm chỉ còn inflow +0.3 tỷ USD với 4/13 tuần có outflow. Quan hệ Nga Mỹ chưa có tiến triển gì rõ rệt trong khi giá dầu lại sụt giảm mạnh khiến giới đầu tư nhanh chóng rút vốn khỏi thị trường này.

Đặt trong bối cảnh dòng vốn cho EM ngày một eo hẹp và khu vực Châu Á đang tụt hậu trong việc thu hút vốn so vơi các khu vực khác, thách thức của các nước Châu Á nói chung và Việt nam nói riêng là không hề nhỏ để có được câu chuyện đủ hấp dẫn với giới đầu tư quốc tế.

Thu Hương

Theo Trí thức trẻ/SSI