Hầu hết các nhà kinh doanh thép trên toàn thế giới đều nhận định 2018 là một năm thuận lợi, thậm chí một số người cảm thấy "tuyệt vời". Tuy nhiên, năm 2019 xuất hiện nhiều yếu tố gây khó cho mặt hàng này.

Thị trường thép thế giới năm 2018 biến động mạnh. Giá tăng nhanh trong những tháng đầu năm nhưng cũng giảm nhanh ở những tháng cuối năm. Tại 2 thị trường thép quan trọng nhất thế giới, kết quả năm 2018 trái ngược hoàn toàn, trong khi chỉ số giá thép tại Mỹ tăng tổng cộng 9% thì tại Trung Quốc giảm 4%.

Diễn biến giá 2018

Giá thép trên thị trường Mỹ tăng mạnh vào những tháng đầu năm 2018 theo xu hướng chung của thị trường hàng hóa, nhất là kim loại công nghiệp, đồng thời cũng bởi chính sách thuế. Nhưng từ tháng 6/2018 giá bắt đầu đi xuống, đặc biệt giảm nhanh vào những tháng cuối năm do nhu cầu tại Trung Quốc yếu đi trong khi nguồn cung mặt hàng này trở nên dồi dào. Tuy nhiên, nhìn chung trong gần suốt cả năm 2018, giá thép trên thị trường Mỹ luôn duy trì ở mức cao nhất trong vòng 7 năm.

Giá thép cuộn cán nóng (hot-rolled coil - HCR) bước vào năm 2018 trung bình ở mức 685 USD/tấn. Do chính quyền của Tổng thống Mỹ Donald Trump gia tăng sức ép trong "chiến lược" thuế mới, giá HCR đã tăng thêm 33% trong 6 tháng sau đó, lên 915 USD/tấn. Bất chấp giá tăng nhanh như vậy, các nhà phân phối, nhà chế tạo và nhà sản xuất (OEMs) vẫn không ngừng mua vào để đáp ứng nhu cầu liên tục tăng mạnh đối với hàng hóa sản xuất tại các nhà máy ở Mỹ, và đó là lý do chính khiến các trung tâm dịch vụ báo cáo doanh thu năm 2018 đạt kỷ lục cao.

Tuy nhiên, từ đầu quý 3/2018 giá quay đầu giảm, xu hướng đi xuống tiếp diễn sang cả 2019. Ở thời điểm cuối tháng 1/2019, giá thép HRC ở mức 712 USD/tấn, giảm 6,31% so với cuối 2018.

Trong lịch sử, giá thép nói chung có xu hướng giảm từ đầu quý 4, sau đó tăng trở lại. Năm 2017, giá thép HCR tại Mỹ bắt đầu tăng từ tháng 12, sau đó tăng mạnh vào quý 1/2018. Tuy nhiên trong năm 2018, giá thép Mỹ không tăng vào quý 4.

Giá sắt thép phế liệu giảm làm một trong những lý do khiến giá thép giảm. Kết thúc năm 2018, sắt thép phế liệu ở mức giá 330 USD/tấn, giảm so với 380 USD/tấn hồi tháng 4/2018. Nguyên nhân chủ yếu bởi nhu cầu sụt giảm. Tại Mỹ, dòng chảy sắt thép phế liệu thường đến Trung Quốc hoặc Thổ Nhĩ Kỳ, nhưng nay phải chuyển hướng sang Bờ Đông hoặc Thung lũng Ohio và vùng Trung Tây. Đồng thời, thời tiết mùa đông ôn hòa ở một số khu vực tại Mỹ đã tạo điều kiện để nguồn phế liệu cho các đại lý thu mua tăng lên, kết quả là nguồn cung phế liệu tại Mỹ vượt xa nhu cầu, mặc dù các nhà máy trong nước hoạt động ở trên 80% công suất.

Chính sách thuế của ông Trump cũng có tác động tích cực lên thị trường thép Mỹ, bởi đã làm cho lượng thép nhập khẩu giảm khoảng 10% trong khi xuất khẩu tăng 4-5%, đồng thời thị phần của các nhà máy thép trong nước tăng lên. Tuy nhiên, một số chuyên gia cho rằng đó là kết quả của sự tăng trưởng mạnh mẽ của nền kinh tế Mỹ chứ không phải do chính sách thuế.

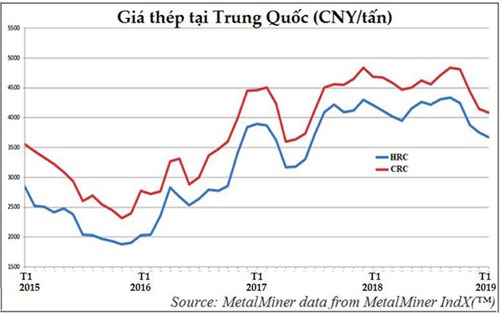

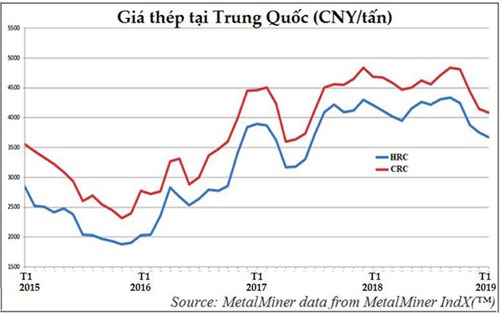

Trên thị trường Trung Quốc, giá thép bắt đầu giảm từ cuối tháng 10/2018, khi bước vào mùa Đông. Cuối tháng 1/2019, giá thép tấm (slab) ở mức 529 USD/tấn (giảm 1,27% so với cuối tháng 12/2018), giá phôi thép (steel billet) cũng giảm 3% trong cùng kỳ.

Giá thép cuộn cán phẳng (flat-rolled) cũng liên tục giảm trong nửa cuối năm 2018, và kết thúc năm ở mức 720 USD/tấn, thấp hơn 10-20% so với mức cao điểm của mùa Hè 2018 (từ mức 915 USD/tấn); thép cuộn cán lạnh (cold-rolled) cũng giảm xuống 825 USD/tấn, từ mức cao điểm 1.020 USD/tấn giữa năm 2018; tương tự thép mạ kẽm (galvanized) giảm từ 1.020 USD/tấn xuống 820 USD/tấn.

Nhu cầu thép trên thị trường nội địa Trung Quốc yếu đi và kinh tế tăng trưởng chậm lại đã góp phần gây áp lực giảm giá từ những tháng cuối năm vừa qua. Đồng nhân dân tệ (CNY) trượt giá so với USD khiến hàng hóa xuất khẩu của Trung Quốc ra thị trường quốc tế tăng sức cạnh tranh, góp phần làm giảm tác động từ chính sách thuế của Mỹ. Bước sang năm 2019, đồng CNY tương đương mức của năm 2016, là 0,16 USD/CNY. Thị trường chứng khoán Trung Quốc giảm điểm trong gần suốt cả năm 2018 và tiếp tục giảm vào đầu 2019 (mặc dù ở thời điểm đầu năm 2018 đạt mức cao lịch sử). Điều này gây lo ngại kinh tế nước này tiếp tục tăng trưởng yếu, ảnh hưởng tới tiêu thụ mặt hàng thép.

Cung – cầu

Theo số liệu của Hiệp hội Thép Thế giới (WSA), sản lượng thép toàn cầu năm 2018 tăng 4,9% so với năm trước đó chủ yếu bởi Trung Quốc (nơi sản lượng tăng 7,8%, trong khi sản lượng của những nơi khác trên thế giới chỉ tăng 1,9%). Kinh tế thế giới tăng trưởng mạnh đã kéo sản lượng thép tăng theo. Sản lượng thép thô toàn cầu năm vừa qua tăng 4,6% bởi tăng mạnh ở hầu hết các khu vực, trong đó riêng tại Trung Quốc tăng 6,6%.

Chiếm một nửa sản lượng thép toàn cầu, Trung Quốc đã sản xuất 928,3 triệu tấn thép trong năm 2018, trong khi sản lượng của cả thế giới là 1.808,6 triệu tấn - trị giá khoảng 900 tỷ USD. Các khu vực khác cũng đều tăng sản lượng, ngoại trừ Liên minh Châu Âu (nơi sản lượng giảm 0,3% xuống 168,1 triệu tấn trong năm 2018 so với 2017. Sản lượng của Ấn Độ - nước đã vượt Nhật Bản trở thành nhà sản xuất thép lớn thứ 2 thế giới – tăng 4,9% trong năm 2019, đạt 106,5 triệu tấn, trong khi sản lượng của Nhật giảm 0,3% xuống 104,3 triệu tấn. Mỹ - nước sản xuất lớn thứ 4 thế giới – cung cấp 86,7 triệu tấn trong năm qua, tăng 6,2% so với năm trước đó, nhờ kinh tế mạnh mẽ và bởi áp thuế 25% đối với thép nhập khẩu.

WSA ước tính nhu cầu thép toàn cầu tăng 4% trong năm 2018, đạt 1,66 tỷ tấn. Nhu cầu tăng mạnh 5,5% tại Trung Quốc, bất chấp kinh tế nước này tăng trưởng chậm lại. Nhu cầu tại bắc Mỹ và các nền kinh tế mới nổi thuộc Châu Á cũng mạnh, bù lại cho sự sụt giảm ở EU, những nền kinh tế phát triển thuộc Châu Á và một số thị trường mới nổi khác.

Triển vọng

Do nhu cầu chậm lại và nguồn cung dư thừa, nhiều chuyên gia dự báo giá thép sẽ giảm trong năm 2019. Sau 2 năm nhu cầu tăng mạnh mẽ, vượt cả mức tăng trưởng kinh tế toàn cầu, lãi suất tăng, tín dụng ở Trung Quốc bị hạn chế, xung đột về thương mại và ngành ô tô tại các nền kinh tế phát triển tăng trưởng chậm lại (theo chu kỳ) sẽ ảnh hưởng đến nhu cầu thép toàn cầu trong thời gian tới.

Về nguồn cung, giá thép giảm từ cuối 2018 và vẫn đang tiếp diễn có thể sẽ khiến sản lượng thép toàn cầu tăng trưởng chậm lại trong năm 2019, tiếp diễn vào năm 2020. EIU dự báo sản lượng thép thế giới năm 2019 sẽ tăng 1,3%, chậm lại còn 0,9% trong năm 2020.

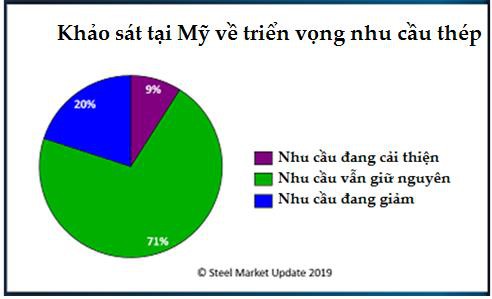

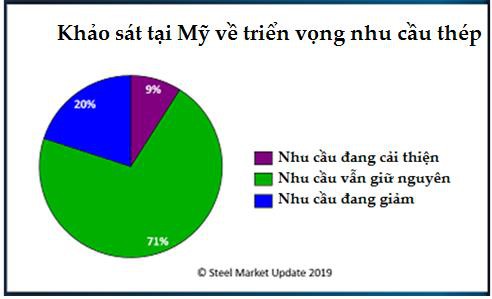

Về nhu cầu, thực tế đã xuất hiện một số dấu hiệu cho thấy sự thay đổi về nhu cầu. Khoảng 71% số người được hỏi cho thấy bức tranh nhu cầu trên thị trường Mỹ trong năm 2019 không có nhiều thay đổi, nhưng đã có một số người trả lời rằng họ nhận thấy sẽ có sự thay đổi về nhu cầu, thậm chí một số còn nhận định thị trường sẽ đi vào xu hướng tiêu cực. Việc 20% số người được hỏi tỏ ra lo ngại về triển vọng thị trường năm 2019 là một mức đáng lo ngại, trong khi chỉ 9% lạc quan rằng nhu cầu thép sẽ được cải thiện trong năm nay.

EIU (cơ quan phân tích thuộc The Economist) dự báo nhu cầu thép thế giới năm 2019 chỉ tăng trưởng khoảng 1%, và chỉ còn 0,4% vào 2020 do thương mại toàn cầu chậm lại, lo ngại về nợ ở các thị trường mới nổi và tăng trưởng chững lại tại các nền kinh tế phát triển.

Trong khi đó, WSA dự báo nhu cầu thép toàn cầu sẽ tăng 1,9% trong năm 2019. Theo WSA, nhiều yếu tố rủi ro xuất hiện khi căng thẳng thương mại gia tăng và tỷ giá tiền tệ biến động. Việc Mỹ và EU bình thường hóa chính sách tiền tệ cũng có thể ảnh hưởng đến tiền tệ của những nền kinh tế mới nổi.

Theo WSA, nhu cầu thép tại các nền kinh tế phát triển sẽ tăng 1,2% trong năm 2019 (sau khi tăng 1% trong năm 2018), còn tại các nền kinh tế mới nổi (không tính Trung Quốc) tăng 3,9% trong năm 2019 (sau khi tăng 3,2% trong năm 2018).

Triển vọng nền kinh tế Mỹ có ý nghĩa đặc biệt quan trọng đối với thị trường thép toàn cầu. Các yếu tố sẽ tác động đến thị trường thép nước này năm nay đan xen giữa tích cực và tiêu cực.

Giám đốc điều hành Viện Quản lý nguồn cung của Mỹ lạc quan về các điều kiện kinh doanh trong năm nay, và cho rằng 17 ngành sản xuất sẽ có doanh thu tăng trong năm 2019. Chi tiêu mạnh trong lĩnh vực xây dựng năm 2018 hứa hẹn sẽ thúc đẩy nhu cầu thép tiếp tục mạnh trong năm 2019, nhưng lĩnh vực này cũng bị ảnh hưởng bởi chi phí nguyên liệu tăng cao, lãi suất tăng và tình trạng thiếu nhân lực lao động. Sản xuất ô tô tại Mỹ dự báo giảm xuống dưới 17 triệu chiếc trong năm 2019, nhưng đó vẫn là mức cao. Trong khi đó, nhu cầu thép trong ngành năng lượng bị ảnh hưởng bởi sự biến động giá dầu mỏ và khí đốt. Giá dầu bằng hoặc thấp hơn 50 USD/thùng sẽ làm giảm động lực mở những giếng khoan mới.

Về thương mại, mọi sự chú ý đều hướng tới Hiệp định Thương mại mới giữa Mỹ - Mexico – Canada đã được cả 3 nước ký kết nhưng vẫn phải chờ cơ quan lập pháp của các nước này phê chuẩn. Trở ngại lớn trong việc thông qua lần cuối thỏa thuận này chính là việc chính quyền ông Trum vẫn giữ thuế đối với thép và nhôm nhập khẩu từ Canada và Mexico. Nếu vấn đề này không được thỏa hiệp thì thỏa thuận có thể bị tan vỡ, từ đó sẽ có ảnh hưởng tiêu cực đối với thương mại tự do Bắc Mỹ. Còn nếu Mỹ rút thuế lại thì hứa hẹn sẽ mở rộng thương mại giữa các quốc gia láng giềng này, nhưng đồng thời sẽ làm cho nguồn cung thép tại Mỹ tăng lên – có thể gây thêm áp lực giảm giá.

Về thuế quan, Chính phủ Mỹ đang lên kế hoạch áp thuế 20-25% lên ô tô và phụ tùng ô tô nhập khẩu với lý do những sản phẩm nhập khẩu này là "mối đe dọa an ninh quốc gia". Điều này khiến ngành công nghiệp và các nhà xuất khẩu ô tô lớn của Nhật Bản, Liên minh châu Âu và Hàn Quốc như "ngồi trên lửa". Nhiều chuyên gia trong ngành lo ngại việc này sẽ khiến chi phí của những chiếc ô tô tại Mỹ tăng thêm hàng ngàn USD, đồng thời đe dọa hàng trăm ngàn việc làm bị mất đi. Năm 2017, gần 50% tổng số 17 triệu xe ô tô bán ra tại thị trường Mỹ là hàng nhập khẩu. Hầu hết đều có nguồn gốc từ Canada và Mexico, hai quốc gia sẽ được Mỹ miễn trừ nếu áp thuế nhập khẩu ô tô. Theo Hiệp hội các nhà sản xuất VDA, năm 2018, Đức xuất khẩu 470.000 ô tô sang thị trường Mỹ.

Còn tại Trung Quốc, suốt ba năm qua, ngành thép nước này hưởng lợi lớn nhờ các biện pháp kích thích và chiến dịch cắt giảm nguồn cung của chính phủ. Tuy nhiên, 2019 sẽ không phải là một năm vui vẻ đối với ngành thép bởi triển vọng tiêu thụ vẫn u ám trong bối cảnh kinh tế Trung Quốc tăng trưởng chậm chạp. Thông thường, khi kinh tế Trung Quốc tăng trưởng chậm lại, chính phủ sẽ triển khai các biện pháp kích thích để thúc đẩy tăng trưởng. Tuy nhiên, sang năm 2019, chính phủ Trung Quốc giữ tâm lý thận trọng hơn trong việc tung các gói kích thích kinh tế, khiến ngành thép hoang mang về triển vọng tăng trưởng nhu cầu.

Thực tế cho thấy, doanh số bán hàng ô tô tại Trung Quốc, ngành sản xuất tiêu thụ thép cuộn cán nóng lớn, giảm 2,8% trong năm 2018. Thị trường bất động sản cũng được dự báo suy yếu trong năm nay dù nhiều dự án vẫn chưa hoàn thành. Với cả hai ngành này, các cơ quan quản lý cho tới thời điểm hiện tại đều chưa có động thái hỗ trợ nào. Khả năng chính phủ giảm thuế mua ô tô và nới lỏng quy định mua nhà được cho là không có.

Thay vì kỳ vọng vào chủ trương đẩy mạnh đầu tư vào hạ tầng của chính phủ, thị trường giờ chuyển sang lo ngại rằng chính quyền địa phương sẽ không có đủ vốn để khởi công các dự án này. Rủi ro Mỹ và Trung Quốc không đạt được thỏa thuận thương mại nào vẫn đè nặng lên tâm lý của người tiêu dùng và doanh nghiệp. Hơn nữa, theo truyền thông trong nước, chính phủ sẽ triển khai thêm các biện pháp hạn chế sản xuất vào cuối năm nay, đồng thời hy sinh mục tiêu về môi trường để hỗ trợ tăng trưởng kinh tế.

Thị trường ô tô sẽ có tác động cả tích cực lẫn tiêu cực đối với ngành thép, bởi diễn biến khác nhau ở nhiều quốc gia. Thị trường ô tô của những nền kinh tế phát triển đang tăng trưởng chậm dần lại do giá nhiên liệu và lãi suất tăng. Trong khi đó, nhu cầu ô tô ở những nước đang phát triển vấn duy trì tốc độ tăng trưởng tốt.

Còn về lĩnh vực xây dựng, theo WSA, tại các nền kinh tế phát triển, ngành xây dựng sẽ tăng trưởng vừa phải trong năm 2019 sau khi hồi phục mạnh ở năm 2017 và 2018, lý do bởi chi phí cao và lãi suất tăng. Tại các nền kinh tế đang phát triển, hoạt động xây dựng sẽ tiếp tục tăng trưởng tốt, nhất là ở Ấn Độ, ASEAN và MENA. Tuy nhiên, hoạt động xây dựng tại Brazil chưa hồi phục sau cuộc khủng hoảng.

Nguồn: Vân Chi/CafeF, Trí thức trẻ