Vì sao giá vàng thế giới tăng vọt?

Lo ngại tăng trưởng, Hàn Quốc giữ lãi suất thấp kỷ lục

Bí mật của Donald Trump

Phát triển kinh tế 2016: Phụ thuộc nhiều vào cải cách

Ngành Tài chính đẩy mạnh công khai, minh bạch trong điều hành giá

Hai tập đoàn bán lẻ lớn nhất Thái Lan "quyết đấu" mua lại Big C Việt Nam

Ngày 7/2, TCC Holding đã đạt được thỏa thuận mua lại 59% cổ phần của Big C Thái Lan với giá 3,5 tỷ USD.

Theo thông tin được Thương vụ Việt Nam tại Thái Lan (kiêm nhiệm Nê-pan) của Bộ Công Thương, nhiều đại gia Thái Lan đang chạy đua trong thương vụ mua lại hệ thống siêu thị Big C của tập đoàn bán lẻ Casino Guichard-Perrachon SA của Pháp.

Tập đoàn TCC Holding của tỷ phú Thái Charoen Sirivadhanabhakdi và Tập đoàn Central Group của gia đình Chirathivat là hai cái tên tiêu biểu thể hiện quyết tâm cao muốn mua lại hệ thống siêu thị Big C.

Được biết, cả hai Tập đoàn trên của Thái Lan đều đã tìm kiếm tư vấn của ngân hàng trong trường hợp cần thiết sự phải có sự hỗ trợ về tài chính. Cách đây ít ngày, TCC Holding đã đạt được thỏa thuận mua lại 59% cổ phần của Casino tại Big C Thái Lan với giá khoảng 3,5 tỷ USD. Trong khi đó, giá trị của Big C Việt Nam có thể đạt khoảng 800 triệu USD.

Với chi nhánh hoạt động của Big C tại Việt Nam, Tập đoàn bán lẻ của Nhật Aeon cũng bày tỏ ý định muốn mua lại.

Việc bán lại hệ thống siêu thị tại Việt Nam và Thái Lan là một phần trong kế hoạch cắt giảm nợ khoảng 4 tỷ Euro (4,3 tỷ USD) trong năm nay sau khi giá cổ phiếu của Casino giảm 50% trong vòng 12 tháng qua.

Về phía Casino, hiện nay thông tin về việc bán chuỗi siêu thị Big C tại Việt Nam chưa được công bố về kế hoạch sẽ bán gộp hay chia thành hai thị trường, tùy theo mức đề nghị của đối tác.

Tập đoàn TCC Holding đã hoàn tất thương vụ mua lại hệ thống Metro Việt Nam vào cuối năm 2015 với giá 655 triệu Euro. Tập đoàn này cũng mua lại công ty Fraser & Neave trong lĩnh vực thực phẩm và nước uống của Singapore vào năm 2013.

Trong khi đó, đối thủ nặng ký của Casino - Tập đoàn Central Group cũng là một trong những tên tuổi nổi tiếng trong lĩnh vực bán lẻ tại Thái Lan. Tập đoàn Central Group mua lại cửa hiệu La Rinascente của Ý vào năm 2011 và Illum của Đan Mạch vào năm 2013.

Trước đó có thông tin BigC Việt Nam đã được chuyển nhượng cho Tập đoàn TCC. Theo đó Casino đã đồng ý bán phần lớn số cổ phần trị giá 3,5 tỷ USD của tập đoàn này tại Big C Việt Nam cho tập đoàn TCC. Tuy nhiên ngay sau đó, BigC Việt Nam đã lên tiếng xác nhận đây là thông tin không chính xác.

Ông Hồ Quốc Nguyên, Giám đốc Quan hệ công chúng của Hệ thống siêu thị Big C, cho biết tiến trình chuyển nhượng hệ thống siêu thị Big C Việt Nam chỉ đang trong giai đoạn khởi đầu và chưa hoàn thành. Như vậy, cho đến nay số phận của BigC Việt Nam vẫn chưa được định đoạt và có không ít các đại gia bán lẻ nước ngoài đang nhảy vào tranh giành quyền mua lại hệ thống này.

Được biết đến là hệ thống siêu thị lớn nhất tại Việt Nam, Big C là chuỗi bán lẻ đầu tư nước ngoài có nhiều điểm bán nhất với 32 siêu thị, đại siêu thị và trung tâm thương mại trải dài trên nhiều tỉnh, thành phố trong cả nước.

Bất động sản: 2016 là năm của sự "khởi chiến"?

Năm 2015, thị trường bất động sản (BĐS) đã chứng kiến những kết quả tích cực và năm 2016 sẽ là một năm thị trường BĐS tiếp tục chứng kiến sự cạnh tranh mạnh mẽ.

Theo thống kê, năm 2015, trên cả hai thị trường BĐS lớn là Hà Nội và TP.HCM đã có khoảng 38.000 giao dịch thành công, tăng gần gấp đôi so với 2014. Tồn kho BĐS cũng đã giảm còn hơn 50.000 tỷ đồng.

Theo đánh giá, giá nhà ở trong năm 2015 tiếp tục ổn định, ngoại trừ một số dự án tại các khu vực hạ tầng đầy đủ, triển khai đúng tiến độ giá chào bán tăng so với năm 2014.

Năm 2015, phân khúc nhà ở giá trung bình và giá trên trung bình tiếp tục nhận được sự quan tâm của thị trường. Theo chuyên gia Đặng Hùng Võ, phân khúc này có cơ hội phát triển mạnh trong năm 2016.

Nhiều người cho rằng thị trường BĐS Việt Nam 2015 ở trạng thái phục hồi, song ông Nguyễn Ngọc Thành, Phó chủ tịch Hiệp hội BĐS Việt Nam lại cho rằng thực tế thị trường đã phục hồi từ 2014, cho nên “năm 2015 không còn ở trạng thái phục hồi nữa mà là ở trạng thái phục kích”.

Theo đó, đã có rất nhiều dự án phục kích đúng đối tượng, đúng mục tiêu, do đó nhiều dự án mở bán là bán được ngay, không như những năm trước đây.

Trước những lo ngại về việc khi phát triển nóng trở lại, thị trường BĐS sẽ có thể tiếp tục rơi vào đóng băng, chuyên gia Đặng Hùng Võ cho rằng, trong năm 2016 chúng ta đừng bao giờ sợ rằng thị trường sẽ rơi vào trầm lắng vì điều này không thể xẩy ra, bởi thị trường BĐS vốn là thị trường có sức ì rất lớn, một xu hướng cũng phải diễn ra trong vài năm.

Ở chiều cạnh khác, trước nhiều ý kiến nhận định năm 2016 BĐS sẽ khởi sắc, ông Nguyễn Ngọc Thành lại cho rằng 2016 sẽ là năm của quá trình "khởi chiến", và sự "chiến đấu" sẽ rất ác liệt.

“Đây là cuộc 'chiến đấu' giữa các nhà đầu tư, 'chiến đấu' giữa các nhà phân phối và 'chiến đấu' trên thị trường vật tư. Do đó, năm 2016 các chủ đầu tư, các DN nói chung phải có đủ sức khỏe để lao vào cuộc chiến mới”, ông Thành nhận định.

Vinamilk xin ý kiến cổ đông rút bớt 7 mã ngành kinh doanh

Vinamilk dự kiến rút 7 mã ngành kinh doanh như Bốc xếp hàng hóa, Hoạt động dịch vụ chăn nuôi, Hoạt động dịch vụ sau thu hoạch, Hoạt động dịch vụ trồng trọt...Việc rút bớt ngành nghề này nhiều khả năng phục vụ cho quá trình nới room của công ty.

Công ty cổ phần Sữa Việt Nam (Vinamilk-VNM) vừa công bố Nghị quyết HĐQT ngày 15/2/2016 về việc quyết định lấy ý kiến cổ đông bằng văn bản để thông qua quyết định của Đại hội cổ đông về việc điều chỉnh ngành nghề kinh doanh của công ty.

Phương án thay đổi ngành nghề kinh doanh được HĐQT vạch ra như sau:

Rút 7 mã ngành gồm:

-Bốc xếp hàng hóa (mã ngành 5224)

-Hoạt động dịch vụ chăn nuôi (mã ngành 0162)

-Hoạt động dịch vụ sau thu hoạch (mã ngành 0163)

-Hoạt động dịch vụ trồng trọt (mã ngành 0161)

-Xử lý hạt giống để nhân giống (mã ngành 0164)

-In ấn (Chi tiết in trên bao bì (không hoạt động tại trụ sở)) (mã ngành 1811)

-Tư vấn, môi giới, đấu giá bất động sản, đấu giá quyền sử dụng đất (mã ngành 6820)

2 mã ngành được điều chỉnh nội dung chi tiết của ngành nghề là

-Vận tải hàng hóa bằng đường bộ (chi tiết: Vận tải hàng hóa nội bộ bằng ô tô phục vụ cho hoạt động sản xuất và tiêu thụ sản phẩm của công ty)

-Kinh doanh bất động sản, quyền sử dụng đất thuộc chủ sở hữu, chủ sử dụng hoặc đi thuê (Chi tiết tại điều 11.3 Luật kinh doanh bất động sản năm 2014).

Ngày đăng ký cuối cùng dự kiến để chốt danh sách cổ đông lấy ý kiến bằng văn bản là 29/2/2016 và thời gian dự kiến hoàn tất việc lấy ý kiến là vào cuối tháng 3/2016.

Vinamilk không đưa ra lý do chi tiết về việc thay đổi ngành nghề kinh doanh như trên. Tuy nhiên, nhiều khả năng, việc rút bớt ngành nghề kinh doanh này liên quan đến việc nới room cho nhà đầu tư nước ngoài. Hồi cuối năm 2015, ông Vũ Bằng – Chủ tịch UBCKNN cho biết mặc dù ra mắt thông tư 60 vào giữa năm 2015, nhưng đến nay vẫn chưa có công ty nào thực sự mở room. Theo ông Vũ Bằng, có 2 điểm khiến thông tư này chưa phát huy được hiệu quả như kỳ vọng:

Thứ nhất, là danh mục đầu tư có điều kiện và Nhà nước nắm giữ cổ phần chi phối – vẫn chưa chính thức được ban hành.

Thứ hai, nếu nới room lên mức 51% trở lên, theo quy định hiện hành, doanh nghiệp sẽ được xác định là Doanh nghiệp nước ngoài, với những quy chế đối xử riêng biệt – có thể nảy sinh những bất lợi so với trước. Điều này gây sự lúng túng không nhỏ cho các doanh nghiệp dự kiến nới room.

FPT thu về hơn 220 triệu USD từ thị trường nước ngoài, tăng trưởng 40%

Doanh thu từ nước ngoài của FPT đang duy trì tốc độ tăng trưởng khoảng 40%/năm.

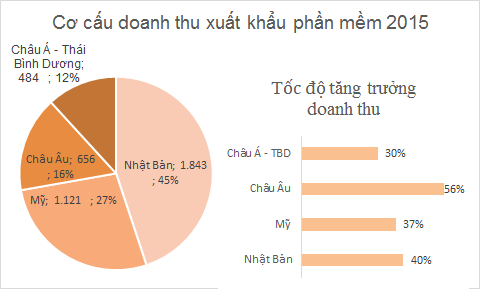

Theo tin từ tập đoàn FPT, sau khi tăng trưởng 37% trong năm 2014, doanh thu từ hoạt động toàn cầu hóa (doanh thu từ thị trường nước ngoài) của tập đoàn này tiếp tục tăng trưởng 41% trong năm 2015, đạt 4.859 tỷ đồng, tương đương 221 triệu USD. Con số này tương đương 13% doanh thu hợp nhất của toàn tập đoàn, đạt hơn 37.900 tỷ đồng.

Phần lớn doanh thu toàn cầu hóa đến từ hoạt động xuất khẩu phần mềm với doanh thu đạt gần 200 triệu USD.

Tất cả các thị trường trọng điểm như Mỹ, Nhật, Châu Âu, … đều tăng trưởng tốt. Ngoài ra, tại thị trường các nước đang phát triển, năm 2015, FPT đã tạo được động lực tăng trưởng mạnh mẽ thông qua nhiều hợp đồng lớn giá trị lớn được ký kết tại Myanmar, Bangladesh…

Tại thị trường Nhật, FPT khởi động chương trình đào tạo 10.000 Kỹ sư Cầu nối (BrSE) nhằm tận dụng cơ hội từ việc thiếu hụt nguồn lực CNTT nghiêm trọng của nước này. Tại Mỹ, FPT tập trung vào 2 nhóm lĩnh vực trính là Automotive (xe hơi) và Banking &Financial (ngân hàng, tài chính).

Năm 2016, toàn cầu hóa tiếp tục là định hướng chiến lược của FPT với mục tiêu tăng trưởng từ thị trường nước ngoài đạt trung bình 40%/ năm.

“Vốn mồi” cho ngân hàng yếu

Một loạt cơ chế dường như nghịch lý giữa các ngân hàng đang và sẽ được áp dụng...

Ngày 28/1/2016 đã trôi qua. Một thay đổi quan trọng đối với nhiều ngân hàng thương mại đến lúc hiệu lực, nhưng chưa rõ sẽ được áp dụng thực tế như thế nào.

Thay đổi đó chỉ là một trong nhiều cơ chế liên quan đến lợi ích sát sườn của mỗi ngân hàng. Khi có sự khác biệt trong lợi ích thì sẽ càng được chờ đợi (và chú ý).

Lồi lõm lợi ích

Ngày 4/12/2015, Ngân hàng Nhà nước ban hành Thông tư số 23/2015/TT-NHNN sửa đổi, bổ sung một số điều của quy chế dự trữ bắt buộc đối với các tổ chức tín dụng.

Thông tư 23 có hiệu lực từ 28/1/2016. Theo thông tư này, trường hợp ngân hàng bị kiểm soát đặc biệt sẽ được Thống đốc Ngân hàng Nhà nước xem xét giảm tỷ lệ dự trữ bắt buộc, có thể xuống 0%.

Các ngân hàng thương mại đang thực hiện phương án cơ cấu lại đã được phê duyệt, ngân hàng tham gia cơ cấu lại ngân hàng yếu kém theo chỉ định cũng sẽ được Thống đốc xem xét giảm tỷ lệ dự trữ bắt buộc cho từng trường hợp.

Hiện chưa có các quyết định giảm cụ thể được công bố. Nhưng bước đầu định hình, chính sách trên sẽ tạo nên sự lồi lõm của tỷ lệ dự trữ bắt buộc trong hệ thống.

Điểm đáng quan tâm là, các ngân hàng tái cơ cấu, bị kiểm soát đặc biệt có thể được hưởng tỷ lệ dự trữ bắt buộc thấp hơn, trong khi các ngân hàng khỏe mạnh và làm ăn bình thường có thể phải chịu mức cao hơn.

Với hoạt động ngân hàng, tỷ lệ dự trữ bắt buộc là lợi ích rất cụ thể. Tỷ lệ vốn bị nhốt kho càng cao, chi phí hoạt động (mà liên quan là sức cạnh tranh) càng lớn.

Sự lồi lõm lợi ích trong cùng một hệ thống, giữa các thành viên cùng đóng thuế như nhau và cùng bình đẳng trong kinh doanh, nếu hình thành qua chính sách trên thì hẳn là đáng chú ý.

Tương tự, trong năm 2015, Ngân hàng Nhà nước đã tiến hành tái cấp vốn cho một số ngân hàng qua kênh trái phiếu đặc biệt của Công ty Quản lý tài sản các tổ chức tín dụng Việt Nam (VAMC).

Tái cấp vốn là hoạt động bình thường. Song, có điểm gì đó không được như thông thường, khi ngân hàng yếu kém phải tìm đến Ngân hàng Nhà nước “xin” hỗ trợ qua tái cấp vốn như trên được áp lãi suất chỉ 4,5%/năm (theo quy định được thấp hơn 2% so với lãi suất tái cấp vốn hiện hành), trong khi các ngân hàng khỏe mạnh và bình thường khác đang phải đi huy động trên thị trường từ 5-6,5%/năm.

Bất đắc dĩ mới phải tái cấp vốn, hoặc đây là những trường hợp đặc biệt, nhưng điểm chung vẫn là lợi ích giữa các chủ thể kinh doanh bình đẳng trên thị trường.

Tiếp tục, cũng liên quan đến trái phiếu đặc biệt VAMC, hướng chính sách mới đang định hình theo dự thảo Ngân hàng Nhà nước vừa công bố. Ngân hàng yếu kém, được nói rõ luôn là thua lỗ, dự kiến sẽ được hưởng cơ chế riêng.

Theo quy định hiện hành, các ngân hàng phải thực hiện trích lập dự phòng cho trái phiếu đặc biệt VAMC trong thời hạn 5 năm. Với cơ chế dự kiến trên, các ngân hàng yếu kém dự kiến sẽ được xem xét giãn ra tới 10 năm.

So sánh đơn thuần, phải dồn một lượng vốn trích lập trong thời gian ngắn rất khác với việc được rải ra trong thời gian dài, xét về chi phí cơ hội và lợi ích sử dụng vốn. Ở đây, như những tình huống trên, ngân hàng khỏe mạnh và làm ăn bình thường, đóng thuế tốt hơn, lại không được “ưu đãi”.

Sao phải làm vậy?

Trong những kỳ Diễn đàn Doanh nghiệp Việt Nam (VBF) diễn ra hai năm gần đây, khối đầu tư nước ngoài kiên trì yêu cầu Ngân hàng Nhà nước điều chỉnh lại giới hạn đầu tư trái phiếu Chính phủ.

Họ nói đến sự công bằng, trong đối xử với các thành phần tham gia thị trường, vì khối được giới hạn cao 35%, khối chỉ được 15%...

Với những tình huống lồi lõm lợi ích nói trên, chưa thể có một sự công bằng trọn vẹn, hoặc lý tưởng hỏa, lý thuyết hóa trong hoạt động ngân hàng tại Việt Nam.

Có thể lý giải một cách chung nhất, do đặc thù và điều kiện của thị trường Việt Nam nó vậy, hoặc do tình thế phải vậy.

Nhưng, có lẽ đáng quan tâm hơn là vì sao Chính phủ và Ngân hàng Nhà nước biết vậy nhưng phải làm vậy?

Mục đích chung nhất trong loạt chính sách trên là tạo điều kiện để các ngân hàng gặp khó khăn, ngân hàng yếu kém có thêm cơ hội để khỏe lên. Khỏe để bảo vệ hệ thống. Một hệ thống ngân hàng khỏe, dĩ nhiên là lợi ích chung, cao nhất cho cả nền kinh tế.

Phải làm vậy, còn có thể lý giải ở một góc nhìn khác nữa: tại Việt Nam những năm thực hiện chủ trương tái cơ cấu, hiện nay và trước mắt vẫn chưa cho phá sản ngân hàng; thứ hai, tái cơ cấu và xử lý nợ xấu không được sử dụng tiền ngân sách.

Đặt trong mục đích chung và lợi ích đại cục đó, những hỗ trợ và tạo điều kiện trước hết cũng nhằm hạn chế những tình huống đổ vỡ kèm theo hiệu ứng dây chuyền gây rủi ro lớn hơn cho nền kinh tế.

Trong một số tình huống, nếu rủi ro xẩy ra, tổn thất và chi phí khắc phục có thể còn lớn hơn rất nhiều lần lợi ích mà chính sách đang tạo điều kiện hoặc hỗ trợ.

Ngược lại, khi tạo điều kiện và có hỗ trợ nhất định, những ngân hàng đó có thể khỏe lên, có cơ hội để khắc phục những hạn chế, hệ quả liên quan. Điểm này gắn với một chốt chặn mà Ngân hàng Nhà nước tạo ra những năm gần đây và cả thời gian tới: kiểm soát chặt, thậm chí cấm các ngân hàng cụ thể chi trả cổ tức.

Và còn có một thực Ngân hàng Nhà nước phải đối diện: trường hợp ngân hàng khó khăn tài chính, kinh doanh thua lỗ, có áp ngang chuẩn các cơ chế công bằng như các ngân hàng khỏe mạnh và bình thường khác chắc gì họ chịu được; có yêu cầu dồn trích lập dự phòng như thông thường, chắc gì họ có nguồn để đáp ứng được, mà chỉ khiến khó khăn và có thể rủi ro hơn mà thôi.

Vậy nên, nói một cách hình ảnh, các chính sách trên là “vốn mồi” cho các ngân hàng yếu kém, khó khăn, để họ có điều kiện khỏe lên rồi đóng góp cho nền kinh tế tốt hơn.

Chỉ có điều, bốn năm qua, những ngân hàng đã thực hiện sáp nhập, hợp nhất trong giai đoạn khó khăn nhất vừa qua hầu như đã không có được những ưu đãi, hỗ trợ theo các chính sách đang lần lượt được áp dụng nói trên. Đây rõ ràng là một thiệt thòi đối với họ, dù như trên, công bằng chưa thể lý tưởng hóa được.

1

1Vì sao giá vàng thế giới tăng vọt?

Lo ngại tăng trưởng, Hàn Quốc giữ lãi suất thấp kỷ lục

Bí mật của Donald Trump

Phát triển kinh tế 2016: Phụ thuộc nhiều vào cải cách

Ngành Tài chính đẩy mạnh công khai, minh bạch trong điều hành giá

2

2ACB mua bán chứng khoán đầu tư lỗ gần 1.000 tỷ đồng trong quý IV

Tổng tài sản của Vingroup lớn hơn Eximbank và nhiều ngân hàng cỡ vừa

Thủ tướng yêu cầu đảm bảo tín dụng tăng trưởng ngay từ đầu năm

Saudi Arabia và Nga nhất trí sẽ "đóng băng" sản lượng

Nợ xấu trong các ngân hàng Trung Quốc cao nhất 10 năm

3

3Ngân hàng thắt chặt tín dụng, chuyên gia khuyên doanh nghiệp BĐS điều gì?

Bầu Thụy và cái bắt tay 165 triệu USD với Hyatt xây khách sạn 5 sao ở “đất vàng” Kim Liên?

5 năm tới, Bộ Xây dựng cần gần 11.000 tỷ đồng đầu tư

Cứ mỗi 13 phút trôi qua, Thế giới Di động lại kiếm được 1 tỷ đồng

Tập đoàn TCC hoàn tất chi 3,46 tỷ USD thâu tóm chuỗi siêu thị Big C tại Thái Lan

4

4Kinh tế Ấn Độ nhận nhiều mỹ từ từng thuộc về Trung Quốc

Vì sao chưa nước nào lùi lại trong cuộc chiến giá dầu?

Nhật tốn bao nhiêu tiền để kìm hãm đồng yen?

Kiểm tra chuyên ngành quá nhiều, quá mức cần thiết

Nhà nước nắm 51% vốn điều lệ của Tổng công ty lâm nghiệp VN

5

5Hàng ngàn người châu Âu xuống đường phản đối hàng Trung Quốc

Tây Ban Nha cảnh báo chất lượng hạt tiêu đen Việt Nam

Thanh Long xuất sang Trung Quốc có giá 14.000 đồng/kg

Thị trường ô tô Việt sẽ tăng trưởng 10%

Nhiều đơn hàng xuất khẩu đầu năm

6

6Hội nghị thượng đỉnh Mỹ - ASEAN: Thúc đẩy kinh tế, thương mại

Ấn Độ "soán ngôi" Thái, Việt Nam xếp thứ 3 xuất khẩu gạo

Hapro rao bán Sứ Bát Tràng giá 16,8 tỷ đồng

Nga - Ảrập bí mật họp bàn về giá dầu

Lãi trước thuế của Kido giảm mạnh

7

7Đầu tư BĐS năm 2016: Chọn hướng nào?

TPHCM: Doanh nghiệp dồn dập “đổ” dự án vào khu Tây Bắc

VNREA dự báo giá bất động sản tiếp tục tăng trong năm 2016

Vingroup chi hơn 16 triệu USD mua khu đất xây khách sạn ở Sydney

Đại gia Sài Gòn tiếp tục cuộc đua tăng tốc 2016

8

8Từ 16/2, hết thời môi giới nhà đất lộng hành

Trang mạng cho vay lớn nhất Trung Quốc bị điều tra gian lận

Chứng khoán Trung Quốc giảm gần 3%

Kinh tế Nhật lao đao, ảnh hưởng toàn cầu

NH được gia hạn thời hạn thanh toán trái phiếu đặc biệt

9

9Giá dầu lại giảm vì Iran, Trung Quốc

NDT tăng mạnh nhất trong hơn một thập kỷ

Nhật Bản lại tăng trưởng âm

Eximbank báo lỗ 463 tỷ đồng quý cuối 2015

Doanh thu của Vingroup đạt gần 34.000 tỷ đồng

10

10Ô tô nguyên chiếc nhập khẩu từ Ấn Độ tăng mạnh

Tăng sức cạnh tranh cho hàng hóa để tăng cường xuất khẩu

Google chuẩn bị khai tử dịch vụ 15 tuổi Picasa

TPP “đánh thức” dệt may miền Trung

Doanh nghiệp chuẩn bị hành trang để hội nhập thành công

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự