Trung Quốc đang "rót" 10,4 tỷ USD vào Việt Nam

Vàng tiếp tục rớt nhẹ khi bước vào tuần giao dịch mới

Tỷ giá “lặng sóng” phiên đầu tuần

Phép thử cơ chế điều hành tỷ giá mới

Cổ phiếu dầu khí chờ “gió mới”

Ngân hàng năm 2016: Cảnh báo áp lực từ nợ xấu và lãi dự thu

Đây là những đánh giá được nêu ra tại hội thảo mới đây của Ủy ban Giám sát tài chính quốc gia (UBGSTCQG) về tình hình tài chính Việt Nam năm 2015.

Nợ xấu phát sinh thêm 45.000 tỷ đồng trong năm 2015

Theo đánh giá của UBGSTCQG, trong năm 2015, tổng tài sản hệ thống ngân hàng tăng 12,4%, đạt trên 7.109 nghìn tỷ đồng. Tín dụng tăng 19% trong khi huy động vốn tăng 16,1%. Cơ cấu tài sản nợ bền vững hơn. Kết quả kinh doanh của hệ thống tổ chức tín dụng khởi sắc hơn. Lợi nhuận sau trích lập dự phòng rủi ro tăng 43,5%. Chất lượng tín dụng được cải thiện đáng kể. Số nợ quá hạn là 179.501 tỷ đồng, tỷ lệ nợ quá hạn là 4,4%, giảm so với năm 2014 là 5,3%. Tỷ lệ nợ xấu giảm từ 3,7% xuống 2,9% (xấp xỉ 200.000 tỷ đồng).

Tuy nhiên, Phó Chủ tịch UBGSTCQG Trương Văn Phước cũng đề cập đến những vấn đề cần lưu ý với hệ thống ngân hàng. Trong năm qua, số nợ xấu được giải quyết chủ yếu thông qua bán cho Công ty Quản lý tài sản các tổ chức tín dụng Việt Nam (VAMC). Số nợ bán cho VAMC đến năm 2015 là 243.000 tỷ đồng, tăng so với mức 133.000 tỷ đồng của năm 2014 và lớn hơn số nợ xấu hiện có tại các ngân hàng. Với số nợ này, mặc dù đã bán cho VAMC nhưng thực chất các ngân hàng vẫn phải trích dự phòng, gây gánh nặng tài chính lớn cho các ngân hàng.

Phân tích dài hạn hơn về chất lượng tín dụng, ông Trương Văn Phước cho biết việc tăng trưởng tín dụng rất cao trong năm qua cũng là một điều cần cảnh báo về nguy cơ phát sinh nợ xấu. Trong năm 2015, số nợ xấu mới phát sinh là 45.000 tỷ đồng. Theo ông Trương Văn Phước, mặc dù con số này chưa bộc lộ rõ ở thời điểm hiện nay nhưng là nguy cơ tiềm ẩn cho các năm tiếp theo khi tín dụng tiếp tục tăng tạo nguồn thu ngắn hạn.

Bên cạnh đó, hiện tại thanh khoản của các ngân hàng đang ổn định nhưng tiềm ẩn nguy cơ rủi ro trong tương lai khi tỷ lệ vốn cho vay trung dài hạn chiếm tới 55%, còn vốn huy động dài hạn chỉ trên dưới 10%. Mức chênh lệch lớn này cần phải được lưu ý, điều chỉnh để đảm bảo thanh khoản cho hệ thống.

Lãi dự thu tiềm ẩn nhiều rủi ro

Không chỉ nợ xấu, lãi dự thu cũng là vấn đề được đề cập tại hội thảo của UBGSTCQG như là một rủi ro đối với hệ thống ngân hàng.

Theo ông Nguyễn Xuân Thành, Giám đốc Chương trình giảng dạy kinh tế Fullbright, một số ngân hàng đang ghi nhận ngày càng nhiều khoản lãi mà thực chất chưa nhận được tiền. Cụ thể là các khoản lợi nhuận từ cho vay tín dụng, thay vì thu lãi định kỳ thì được thu lãi cuối kỳ và nhập gốc. Trong khi đó, trên sổ sách kế toán, khoản lãi này được phân bổ trong suốt kỳ và tính vào lợi nhuận.

“Nếu nhìn vào dòng tiền chứ không phải lợi nhuận kế toán thì khoản lãi huy động mà ngân hàng phải trả khớp nhau về số tiền mặt và số kế toán, huy động bao nhiêu thì trả lãi bấy nhiêu. Tuy nhiên, khoản lãi khi ngân hàng cho vay lại chưa thu được, mới là ghi dự thu và vẫn được tính vào lợi nhuận”, ông Nguyễn Xuân Thành giải thích.

Theo các chuyên gia, điều này có những hệ lụy cần phải cảnh báo bởi khoản lợi nhuận chưa thu được này chưa phải là lợi nhuận thực. Nếu cuối kỳ, khoản lãi này không thu được thì sẽ gây nguy hiểm cho ngân hàng và cả hệ thống, gây áp lực lớn cho quá trình tái cấu trúc ngân hàng.

Đây cũng là điều được đề cập trong báo cáo của UBGSTCQG. Một trong bốn vấn đề được Ủy ban lưu ý về khu vực ngân hàng là quy mô lãi dự thu lớn và cần có chính sách xử lý phù hợp đối với các loại hình ngân hàng thương mại. Theo số liệu của Ủy ban, chỉ riêng lãi dự thu của 5 ngân hàng tái cơ cấu vừa qua đã là 38.000 tỷ đồng, tăng 25% so với năm 2014, và chiếm 33,9% lãi dự thu toàn hệ thống. Như vậy, có thể ước tính lãi dự thu của cả hệ thống vào khoảng 112.000 tỷ đồng, một con số không nhỏ.

UBGSTCQG đã công bố một số thông tin về tình hình hoạt động năm 2015 của nhóm ngân hàng tái cơ cấu, gồm Ngân hàng TMCP Sài Gòn – Hà Nội, Ngân hàng TMCP Tiên phong, Ngân hàng TMCP Sài Gòn, Ngân hàng TMCP Đại chúng, Ngân hàng TMCP Quốc dân. Cụ thể, tổng tài sản của các ngân hàng tăng 21,5% (năm 2014 là 31,4%), huy động tăng 25% (năm 2014 là 38,1%), tín dụng tăng 24,8% (năm 2014 là 40,5%). Lợi nhuận sau trích lập dự phòng rủi ro giảm 4% (năm 2014 tăng 2,2%).

Lãi suất liên ngân hàng tăng mạnh trở lại

Các ngân hàng đã giảm vay mượn tiền đồng và ngoại tệ lẫn nhau trong khi đó lãi suất đã tăng mạnh trở lại ở hầu hết các kỳ hạn chủ chốt.

Theo báo cáo của Ngân hàng Nhà nước về hoạt động ngân hàng trong tuần 7-11/3, tổng doanh số giao dịch trên thị trường liên ngân hàngtrong kỳ bằng VND đạt xấp xỉ 116.646 tỷ đồng (bình quân 23.329 tỷ đồng/ngày), giảm 4.214 tỷ đồng so với tuần từ 29/02– 04/3/2016, tương đương giảm gần 4%.

Tổng doanh số giao dịch bằng USD quy đổi ra VND đạt 72.935 tỷ đồng (bình quân khoảng 14.587 tỷ đồng/ngày), giảm 6.615 tỷ đồng so với tuần trước đó, giảm 10%.

Theo kỳ hạn, các giao dịch VND chủ yếu tập trung vào kỳ hạn qua đêm (chiếm 46% tổng doanh số giao dịch VND) và 01 tuần (chiếm 32%). Đối với giao dịch USD, các kỳ hạn có doanh số lớn nhất là kỳ hạn qua đêm và 01 tuần với tỷ trọng lần lượt là 67% và 17% tổng doanh số giao dịch bằng USD.

Về lãi suất bình quân liên ngân hàng, đối với các giao dịch bằng VND, so với tuần từ 29/02 - 04/3/2016, lãi suất bình quân trên thị trường liên ngân hàng tăng mạnh trở lại ở hầu hết các kỳ hạn chủ chốt từ 01 tháng trở xuống. Cụ thể, lãi suất bình quân kỳ hạn qua đêm, 1 tuần và 1 tháng tăng lần lượt đến mức 4,54%/năm, 4,63%/năm và 4,83%/năm.

Đối với các giao dịch USD, so với tuần từ 29/02 - 04/3/2016, lãi suất bình quân liên ngân hàng không thay đổi ở kỳ hạn qua đêm (vẫn giữ ở mức 0,37%/năm), trong khi đó lãi suất bình quân tăng ở các kỳ hạn chủ chốt còn lại. Cụ thể, lãi suất bình quân kỳ hạn 1 tuần và 1 tháng tăng lần lượt đến 0,42%/năm và 0,76%/năm.

Dưới đây là lãi suất bình quân thị trường liên ngân hàng ở các kỳ hạn chủ chốt trong tuần từ 07/3 - 11/3/2016:

Đồng USD tăng lấy lại 1 phần đã mất

Đồng USD tăng 0,4% so với euro lên 1,1270 USD/EUR.

Đồng USD tăng 0,15% so với yen lên 111,548JPY/USD.

Chỉ số Wall Street Journal Dollar Index, theo dõi tỷ giá USD với 16 đồng tiền chủ chốt tăng 0,3% lên 86,92 điểm.

Tuy tăng trong phiên cuối tuần, song chỉ số này vẫn giảm 1,2% trong cả tuần, ghi nhận tuần thứ 3 giảm liên tiếp. Từ đầu năm đến nay, chỉ số này giảm 3,6%.

Thứ Tư, bạc xanh giảm mạnh sau khi Fed bày tỏ quan điểm thận trọng về nền kinh tế thế giới, bất chấp thị trường lao động và tăng trưởng kinh tế Mỹ vẫn ổn định. Đây là điều khiến nhà đầu tư ngạc nhiên.

Fed cũng giảm số lần tăng lãi suất trong năm nay, khiến USD giảm sự hấp dẫn đối với nhà đầu tư tìm kiếm lợi suất cao.

Tuy nhiên, một số nhà phân tích cho rằng USD vẫn có thể tăng giá trong ngắn hạn khi Fed vẫn giữ lộ trình nâng lãi suất.

Trong khi đó, đồng euro giảm sâu sau khi nhà kinh tế học của Ngân hàng trung ương châu Âu (ECB) cho biết ECB có thể giảm lãi suất hơn nữa nếu cần thiết.

USD có thể tăng giá “do sự khác biệt chính sách giữa Fed và ngân hàng trung ương các nước khác, một bên đang bình thường hóa chính sách, một bên tiếp tục kích thích", ngân hàng Scotiabank nhận xét.

Dự trữ của Nga tăng 2,1 tỉ USD trong một tuần

1

1Trung Quốc đang "rót" 10,4 tỷ USD vào Việt Nam

Vàng tiếp tục rớt nhẹ khi bước vào tuần giao dịch mới

Tỷ giá “lặng sóng” phiên đầu tuần

Phép thử cơ chế điều hành tỷ giá mới

Cổ phiếu dầu khí chờ “gió mới”

2

2Tỷ giá các ngoại tệ của Ngân hàng thương mại cổ phần Ngoại thương Việt Nam - Vietcombank

3

3Giá vàng SJC mới nhất từ công ty Vàng Bạc Đá Quý Sài Gòn - SJC

4

4Vẫn giữ thói quen rút tiền từ ATM rồi mang tiền đến ngân hàng gửi tiết kiệm, nhiều người không biết rằng, chỉ cần có internet người gửi tiền sẽ tiết kiệm thời gian, chi phí đi lại và còn được hưởng lãi suất cao hơn mức thông thường khi gửi tại quầy.

5

5Hàng chục gia đình bán nhà đất cho một người hay một DN với giá rẻ chỉ bằng 1/5 – 1/10 giá trị thật. Đây là hệ quả đau lòng của tín dụng đen tại các miền quê.

6

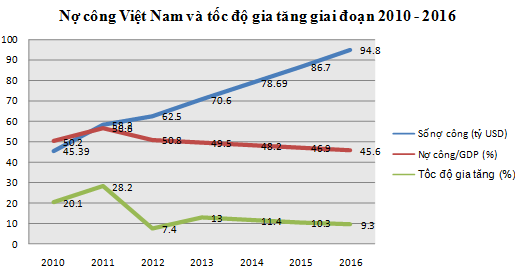

6Theo bảng cập nhật của Đồng hồ nợ công thế giới, nợ công của Việt Nam tính đến ngày 18/3/2016 là 94,8 tỷ USD, tương ứng số nợ công trên đầu người của mỗi người Việt Nam là 1.039 USD/người (tương đương gần 22,8 triệu đồng).

7

7Những tháng đầu năm 2016, dòng vốn đầu tư trực tiếp nước ngoài (FDI) vào Việt Nam đã có sự tăng trưởng đáng kể. Một trong những yếu tố tạo nên bức tranh thu hút FDI đầy sắc hồng này là nhờ những hiệp định thương mại tự do được ký kết hay hoàn tất đàm phán gần đây.

8

8Tỷ giá các ngoại tệ của Ngân hàng thương mại cổ phần Ngoại thương Việt Nam - Vietcombank

9

9Giá vàng SJC mới nhất từ công ty Vàng Bạc Đá Quý Sài Gòn - SJC

10

10Quy mô vốn trung bình cho mỗi dự án đầu tư FDI của Trung Quốc tại Việt Nam chỉ hơn 7,7 triệu USD/dự án, bẳng khoảng 1/2 so với trung bình một dự án của các nhà đầu tư khác tại Việt Nam (ước khoảng 14 triệu USD).

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự