Đối với Kapoor, không tồn tại câu hỏi “Đâu là phần khó nhằn nhất trong công cuộc lội ngược dòng tại Mead Johnson?”.

Đối với Kapoor, không tồn tại câu hỏi “Đâu là phần khó nhằn nhất trong công cuộc lội ngược dòng tại Mead Johnson?”.Nguồn ảnh: standard.co.uk

Chỉ mới vừa giải quyết dư chấn của một đợt tấn công mạng đầy hung hiểm, Rakesh Kapoor, CEO Reckitt Benckiser, tập đoàn hàng tiêu dùng đa quốc gia đến từ Anh Quốc, lại phải chống đỡ với một thách thức còn đau đầu hơn: tìm cách lội ngược dòng Mead Johnson, thương vụ thâu tóm 18 tỉ USD của Reckitt. Tình hình vốn dĩ đã rất khó khăn cho Kapoor, một cựu chiến binh kinh qua nhiều cuộc bể dâu ở Reckitt gần 30 năm qua. Lần đầu tiên trong 15 năm, kể từ thương vụ sáp nhập Reckitt & Colman và Benckiser vào năm 1999, doanh thu của Reckitt, chủ sở hữu các nhãn hàng như Nurofen và Durex, đã giảm xuống mặc dù lợi nhuận vẫn tiếp tục tăng.

Đầu tuần qua, Reckitt cho biết doanh thu đã giảm 1% trong 6 tháng kết thúc vào ngày 30.6.2017, chạm tới giới hạn 12 tháng gian nan mà Kapoor muốn bỏ lại đằng sau lưng càng nhanh càng tốt. “Trong đầu tôi, năm đã kết thúc vào ngày 30.6.2017. Một năm khó khăn đã qua và năm mới đã bắt đầu với một sự khác biệt lớn: chỉ có 180 ngày”, ông nói.

Doanh số bán đã bị tác động bởi một vụ bê bối bùng nổ vào giữa năm 2016 về thuốc khử trùng gây chết người ở Hàn Quốc và sự thất bại của thuốc khử mùi chân Scholl. Sau đó lại diễn ra sự kiện tấn công mạng Petya vào tháng 6 bủa vây nhiều hệ thống IT của Reckitt, buộc Tập đoàn phải đưa ra khuyến cáo về doanh số. Kapoor mô tả đó là “một cuộc tấn công mạng toàn cầu phức tạp và chưa từng có tiền lệ” khi làm tê liệt 2.000 máy chủ. Các hoạt động của Reckitt đến giờ vẫn chưa hoàn toàn quay trở lại bình thường.

Thế nhưng, tại trụ sở của tập đoàn đa quốc gia này ở Berkshire, phía Tây London, Kapoor có vẻ rất phấn khởi khi ông từ phòng Calgon đi ra (phòng Calgon được đặt tên theo sản phẩm làm mềm nước nổi tiếng của Tập đoàn). Thông thường, nơi này không cho nhiều người thấy, ông nói, mở hé cánh cửa trong đó để lộ một phiên bản giống như đúc một cửa hàng ở Ấn Độ, chất đầy các sản phẩm và áp phích, kế nó là một ki-ốt Nigeria, theo sau là một cửa hàng thuốc Tây điển hình. “Khi tung ra một sản phẩm gì mới, chúng tôi sẽ đặt ở đây để xem mẫu thiết kế sẽ trông như thế nào trên những chiếc kệ này. Chúng tôi không đưa cải tiến và các mẫu thiết kế của mình vào các bài thuyết trình và trong các phòng họp. Chúng tôi làm điều đó ở đây”, ông nói.

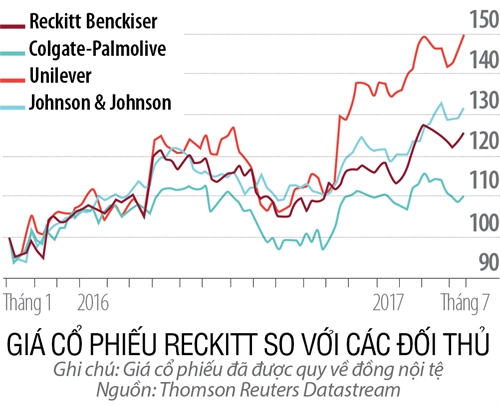

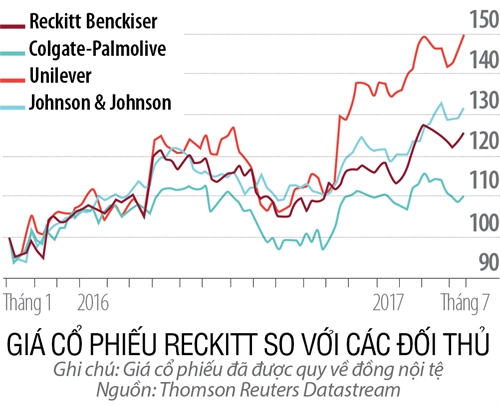

Một sự thật là các nhà đầu tư vẫn rất ủng hộ năng lực lãnh đạo của Kapoor, vốn là một trong những CEO được trả lương cao nhất Anh Quốc. Giá cổ phiếu của tập đoàn hàng tiêu dùng hơn 200 tuổi này đã giảm 2% vào đầu tuần qua nhưng xét từ đầu năm đến nay, giá cổ phiếu lại có sức bật rất mạnh mẽ, đạt mức cao mọi thời đại 80 bảng Anh vào tháng 6, trước thời điểm Tập đoàn đưa ra khuyến cáo doanh số giảm do sự kiện tấn công mạng.

Andrew Wood, chuyên gia phân tích tại Bernstein, nhận xét: “Mặc dù tình hình kinh doanh có phần ảm đạm, nhưng nhà đầu tư đều tin rằng các vấn đề hoạt động chỉ là nhất thời”. Cho dù vậy, vị CEO 58 tuổi cũng hiểu rằng ông cần phải đẩy mạnh tăng trưởng trong 6 tháng cuối năm 2017 và quan trọng hơn là phải giải quyết thách thức lớn nhất trong 5 năm ở vai trò CEO của mình: giám sát cuộc lội ngược dòng tại công ty vừa mới thâu tóm Mead Johnson, vốn chứng kiến doanh số bán giảm trong suốt 2 năm qua.

Với giá trị 18 tỉ USD, hãng sữa trẻ em Mỹ Mead Johnson còn lớn hơn cả các thương vụ thâu tóm trước đó của Reckitt cộng lại. Kapoor sẽ cần phải chứng minh mình đúng trước những kẻ hoài nghi cho rằng thương vụ mua lại này là một canh bạc quá rủi ro khi Reckitt bước chân vào một ngành mà mình không hề có kinh nghiệm.

James Edwardes Jones, chuyên gia phân tích tại RBC Capital Markets, nhận định: “Chúng tôi không tin rằng thương vụ thâu tóm Mead Johnson có ý nghĩa về mặt chiến lược, hoạt động hay tài chính. Và nếu có đi nữa, nó cũng đi kèm với mức độ rủi ro cao hơn bất cứ những thương vụ nào mà Reckitt thực hiện trước đó”.

Kapoor chỉ ra 97% lá phiếu của nhà đầu tư đồng ý thông qua thương vụ Mead Johnson. “Các nhà đầu tư của tôi, vốn là những người sở hữu cổ phần trong công ty này, thực sự rất thích ý tưởng thâu tóm Mead Johnson”, ông nói. Mead Johnson đang mất thị phần ở 2 thị trường lớn nhất tại Trung Quốc và Mỹ trong khi doanh thu cũng giảm 3% trong 6 tháng đầu năm. Kapoor cho biết những vấn đề của Mead Johnson không phải là điều bất ngờ nhưng cho biết hồi đầu tuần trước rằng biên lợi nhuận hoạt động của Mead Johnson trước khi thương vụ hoàn tất “có thấp hơn một chút so với dự kiến ban đầu” (Kapoor công bố thương vụ vào tháng 2 vừa qua). Biên lợi nhuận của Mead Johnson trong 6 tháng đầu năm 2017 là 19,9%, dưới mức 23,9% của Reckitt.

“Khi mua Mead Johnson, chúng tôi biết tình hình kinh doanh của hãng sữa này không khả quan. Công ty không được điều hành như cách chúng tôi mong muốn và do đó có rất nhiều việc cần phải làm”, Kapoor nói. Trong thời điểm hiện tại, Mead Johnson (có trụ sở đặt tại Chicago, Mỹ) sẽ được điều hành như một công ty độc lập để có thể “hiểu nó một cách đúng đắn”. Đây là lý do vì sao mục tiêu giá trị liên kết 200 triệu bảng Anh, bằng khoảng 7% doanh số bán, ở dưới mức 2 con số mà Reckitt đạt được trong các thương vụ trước đó.

Sức hút lớn đối với Kapoor là Mead Johnson giúp Reckitt gia tăng sự hiện diện ở các thị trường mới nổi từ 31% lên 40%. Nhưng mặt rủi ro lại là mức độ dễ bị tổn thương sẽ gia tăng, đặc biệt tại Trung Quốc, khi ngay tức thì trở thành thị trường lớn thứ hai của Reckitt. “Khi không có mảng kinh doanh lớn ở Trung Quốc, bạn không vui chút nào. Nhưng khi có được thì bạn phải cực kỳ cảnh giác”, ông thừa nhận.

Đối trọng với thương vụ Mead Johnson là thương vụ Reckitt bán mảng thực phẩm cho nhà sản xuất gia vị Mỹ McCormick hồi cuối tháng 7 với giá 4,2 tỉ USD. Thực phẩm nhiều năm nay vẫn được xem là hoạt động không cối lõi của Reckitt, nhưng quyết định bán đi chỉ diễn ra sau thương vụ thâu tóm Mead Johnson. Kapoor cho biết số tiền thu về 4,2 tỉ USD là “rất tốt” và cho thấy Reckitt sở hữu các tài sản có giá trị cao.

Các nhà phân tích cũng đồng tình. Philip Gorham, chuyên gia phân tích tại Morningstar, nhận định mức giá này “đã gây sửng sốt”. Nhưng đổi lại, thương vụ bán mảng thực phẩm cũng đặt ra câu hỏi về tương lai của bộ phận hộ gia đình thuộc Reckitt với nhãn hàng bình xịt Air Wick và sản phẩm tẩy vết ố bẩn Vanish, vốn là bộ phận nhỏ nhất và yếu nhất của nó. Kapoor cho rằng điều đó không có hề gì và nói bộ phận trên vẫn là “mảng cốt lõi” của Tập đoàn.

Đối với Kapoor, không có câu hỏi “Đâu là phần khó nhằn nhất trong công cuộc lội ngược dòng tại Mead Johnson?”. “Khi một mảng kinh doanh thực sự đi xuống, nghĩa là nó đang đánh mất người tiêu dùng, thì phần khó nhất là kéo người tiêu dùng quay trở lại, khôi phục niềm tin của họ. Chắc chắn chúng tôi sẽ làm hết sức”, ông nói.

Ngô Ngọc Châu

Theo Nhipcaudautu.vn